OV1 – Ontstaan van internationale handel

Waarom zou een land kiezen om aan internationale handel te doen?

Geschiedenis

Handel tussen twee partijen bestaat al duizenden jaren. Nu kennen we het concept geld, maar daarvoor werd handel gedreven door goederen te ruilen. In eerste instantie vond die ruilhandel plaats binnen het dorp of de gemeenschap. Afhankelijk van wat men nodig had, werden de handelsgrenzen verder verplaatst. Pas later is men over de landsgrenzen heen gegaan om handel te drijven, tot uiteindelijk de hele wereld bereikbaar werd.

Een voorbeeld hiervan is de Britse Oost-Indische Compagnie in de 17e eeuw. Het was voor die tijd een echte multinational die handel dreef met het Oosten. Ze kon zelf een monopoliepositie bemachtigen.

Er wordt voor internationale handel gekozen omdat bepaalde producten niet voorradig zijn in het eigen land, of de producten kunnen in het buitenland goedkoper gemaakt worden. Sommige landen kunnen zich ook specialiseren in bepaalde producten, net omdat er een jarenlange traditie is en know-how aanwezig is, of waarbij er goedkoop kan geproduceerd worden. Een land zal zich dus specialiseren in de productie waarin ze een voordeel heeft tegenover een ander land. Zo zal België een kostenvoordeel hebben in de productie van bier, door de traditie en know-how. China zal dan een kostenvoordeel hebben bij de productie van kleding door de goedkope arbeidskrachten. Door meer in te zetten op één productgroep zullen ondernemingen een grotere afzetmarkt kunnen bereiken, waardoor de omzet en de winst kunnen toenemen. Door zich te specialiseren kan ook efficiënter gewerkt worden (en dus kosten bespaard worden). Hierdoor komen er middelen vrij om te investeren. De ondernemingen zullen nu kunnen genieten van schaalvoordelen. Een land dat inzet op internationale handel kan de werkgelegenheid bevorderen en de welvaart doen stijgen.

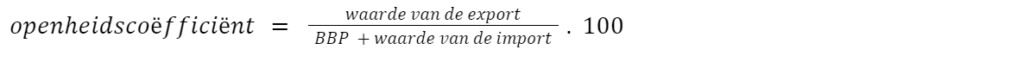

Voor sommige landen is internationale handel van groot belang. Dat belang kunnen we meten aan de hand van de export- en importquote.

De importquote bepaalt de verhouding tussen de aankoopkost van goederen (= import) en de toegevoegde waarde van een land (= bbp). De exportquote geeft de verhouding weer tussen de verkoopprijs (= export) en de toegevoegde waarde van een land (= bbp). Toch kunnen we de exportquote beter nog wat aanpassen om de exportgerichtheid van een land te meten. Wanneer we de verkoopprijzen zouden afwegen tegenover de toegevoegde waarde én de bijhorende aankoopkosten uit het buitenland, geeft het cijfer een correcter beeld.

Wet van de comparatieve kosten

vrij vertaald uit The Economics Book, uitgeverij Dorling Kindersley Limited, 2012

Adam Smith had erop gewezen dat de klimaatverschillen tussen Portugal en Groot-Brittannië betekenden dat zij zouden profiteren van handel. Een arbeider in Portugal kon meer wijn produceren dan een arbeider in Groot-Brittannië, die op zijn beurt meer wol kon produceren dan een arbeider in Portugal. Elke persoon of staat die meer kan produceren per eenheid van middelen dan een concurrent heeft een “absoluut kostenverschil”. Smith zei dat zowel Groot-Brittannië als Portugal het meest zouden profiteren door zich te specialiseren in wat zij het beste konden en het overschot te verhandelen. Ricardo’s bijdrage was het uitbreiden van Smith’s argument om te onderzoeken of landen voordeel zouden hebben van specialisatie en handel wanneer één partij een absoluut voordeel had in beide goederen. Zou het de moeite waard zijn om handel te drijven als het ene land zowel meer wijn als meer wol per arbeider kon produceren dan het andere land?

Een andere manier om dit te bekijken is na te gaan of iemand die beter is in het maken van zowel hoeden als schoenen dan iemand anders, zijn tijd moet verdelen tussen de twee taken of één taak moet kiezen en dan moet ruilen met de persoon die het andere product maakt. Stel dat de ene werknemer 20 procent beter is in het maken van hoeden, maar 50 procent beter in het maken van schoenen. Het is in het belang van beiden als hij uitsluitend werkt aan het maken van schoenen (het product waarin hij echt uitblinkt), en de andere man werkt aan het maken van hoeden (het product waarin hij het minst slecht is).

De logica achter dit argument heeft te maken met de relatieve kosten van het maken van een product in termen van de hoeveelheid productietijd die nodig is of verloren gaat. Omdat de betere werknemer zo goed is in het maken van schoenen, zijn de kosten van het maken van hoeden hoog. Hij zou veel kostbare schoenenproductie moeten inleveren. Hoewel de mindere werknemer in absolute termen slechter is in het maken van schoenen én hoeden dan de betere werknemer, zijn zijn relatieve kosten bij het maken van hoeden lager dan bij de betere werknemer. Dit komt doordat hij per hoed minder schoenenproductie verliest dan de betere werknemer. Men zegt dus dat de mindere werknemer een “comparatief voordeel” (= comparatief kostenverschil) heeft in hoeden, terwijl de betere werknemer een comparatief voordeel heeft in schoenen. Wanneer landen zich specialiseren in goederen waarvoor zij een comparatief voordeel hebben, worden in totaal meer goederen geproduceerd, en levert de handel beide landen meer en goedkopere goederen op.

De wet van de comparatieve kosten lost een paradox op waarop Adam Smith de aandacht vestigde – dat landen die inferieur zijn in het produceren van goederen (men zegt dat ze er een “absoluut nadeel” in hebben) deze toch winstgevend kunnen exporteren.

Diamant van Porter

Na Adam Smith (18e eeuw) en David Ricardo (19e eeuw) zijn economen blijven verder denken over internationale handel, en vooral over wat een land ertoe drijft om aan internationale handel te doen. Michael E. Porter (20e eeuw) heeft dit in een nieuw model gegoten, de dynamische diamant.

De diamant is een moderne visie op de internationale handel, met een competitieve binnenlandse markt als essentiële voorwaarde voor succes in het buitenland. De diamant bestaat uit vier factoren die bepalend zijn voor dat succes in het buitenland:

- productiefactoren (factor conditions)

- vraag (demand conditions)

- netwerk van sectoren (related and supporting industries)

- economische orde (firm strategy, structure and rivalry)

De productiefactoren arbeid, kapitaal en natuur worden ondersteund door onderwijs, infrastructuur, communicatie,… De vraag hangt vooral af van het aantal binnenlandse (maar ook buitenlandse) consumenten en de eisen die ze stellen. Om te oordelen of een land of regio ‘klaar’ is om aan internationale handel te doen, moet er een netwerk van sectoren bestaan. Daarmee wordt de aanwezigheid van leveranciers, onderzoeksinstituten, samenwerkingsverbanden,… bedoeld. De noodzaak voor de nodige rivaliteit komt al tot uiting in de essentiële voorwaarde (competitieve binnenlandse markt), maar wordt verder uitgespit in de economische orde. De strategie van ondernemingen, de onderlinge structuur binnen de sector spelen ook een cruciale rol.

De diamant wordt aangevuld met twee andere factoren, toeval en overheid (chance & government), die het competitieve karakter van een land of regio kunnen versterken of verzwakken.

OV2 – Overheidsmaatregelen

Hoe kan de overheid de internationale handel bevorderen of belemmeren?

Vrijhandel

“Free trade helps everybody a little, while protection helps a few people a lot.”

Internationale handel is voor vele landen een noodzaak. Het brengt heel wat voordelen met zich mee, samen met enkele nadelen. Maar om de economie draaiende te houden, zijn export en import vaak een must.

Toch zien we dat een volledig vrije internationale handel niet bestaat. De overheid heeft enkele instrumenten ter beschikking om de import te belemmeren en de export te bevorderen. Op die manier wordt de nationale economie beschermd. We noemen dit protectionisme.

De overheid kan zich baseren op drie argumenten om protectionistische maatregelen te nemen. Het werkgelegenheidsargument wordt gebruikt om eigen ondernemingen te beschermen tegen buitenlandse concurrentie. Deze kunnen zorgen voor het faillissement van de eigen ondernemingen, met als gevolg werkloosheid. De overheid wil via dit argument de werkgelegenheid in het eigen land op peil houden.

Voor sommige sectoren is het beter om niet te afhankelijk te worden van het buitenland. Zo zullen de sectoren landbouw, energie, water, telecommunicatie beschermd worden door de overheid volgens het zelfvoorzieningsargument.

Wanneer een internationale onderneming de nationale economie probeert te betreden, kan de overheid ook altijd kijken naar de omstandigheden waarin de internationale onderneming werkt. Zo kan de overheid kiezen om zich te verzetten tegen ondernemingen die gevestigd zijn in lageloonlanden en die door de zwakkere sociale en milieuvoorschriften in die landen, een oneerlijke concurrentie vormen voor de eigen ondernemingen. Dit wordt het ethisch argument genoemd. De instrumenten die de overheid gebruikt, kunnen een geldstroom met zich meebrengen. We noemen het dan tarifaire maatregelen. Alle andere maatregelen zijn niet-tarifaire maatregelen.

Europese Unie

De Europese Unie is een mooi voorbeeld van hoe landen de onderlinge handels-belemmeringen hebben weggewerkt via een internationale samenwerking.

Een eerste stap in dergelijke samenwerking is de vrijhandelszone. Hier worden alle onderlinge handelsbelemmeringen afgeschaft, maar elk land behoudt wel nog zijn eigen toltarieven ten opzichte van het buitenland.

Als landen zich verder gaan verenigen, kunnen ze een douane-unie vormen. De onderlinge handelsbelemmeringen zijn nog steeds afgeschaft, maar nu verdwijnen ook de individuele toltarieven ten opzichte van het buitenland. Er wordt nu een gemeenschappelijk buitentarief vastgelegd. Wanneer het verkeer van personen, goederen, diensten en kapitaal vrij is én wanneer de landen een gezamenlijk beleid voeren inzake economie, landbouw, vervoer, fiscaliteit,… kan de douane-unie groeien tot een economische unie. Als de deelnemende landen ook een gemeenschappelijke munt hebben, spreken we van een monetaire unie.

Voor meer informatie over het ontstaan van de Europese Unie, klik hier.

OV3 – Internationaal betalingsverkeer

Hoe verlopen internationale betalingen?

Wisselkoers

Een wisselkoers is de hoeveelheid van een valuta dat je nodig hebt om een eenheid van een andere valuta te kunnen kopen, (of de hoeveelheid van een valuta dat je ontvangt bij de verkoop van een andere valuta). De wisselkoers kan op 2 manieren genoteerd worden: een vaste waarde in het binnenland en een vaste waarde in het buitenland.

Bij de vaste waarde in het binnenland wordt de nationale munt constant gehouden ten opzichte van een veranderlijke hoeveelheid buitenlandse munt.. Bij de vaste waarde in het buitenland wordt de buitenlandse munt constant gehouden ten opzichte van een veranderlijke hoeveelheid nationale munt.

Wanneer je in een andere valuta wil handelen, zal de bank twee koersen hanteren, de bied- en laatkoers. De biedkoers (bid rate) is de koers waartegen de bank een valuta zal kopen van een persoon. De laatkoers (ask rate) is de koers waartegen de bank een valuta zal verkopen aan een persoon.

Op de website van De Tijd vind je een live-update van de belangrijkste wisselkoersen.

Door in te spelen op mogelijke prijsverschillen kunnen er winstmogelijkheden ontstaan. Dat noemen we arbitragemogelijkheden. Via onderstaand voorbeeld worden de arbitragemogelijkheden duidelijker.

Stel dat de wisselkoers van de Japanse yen (JPY) in Brussel 0,009 euro bedraagt, dan moet de wisselkoers van de euro in Tokio 111,11 JPY zijn. Veronderstel dat dit niet het geval zou zijn, de wisselkoers van de euro in Tokio bedraagt 120 JPY. Deze situatie zal niet blijven bestaan.

Brussel: 1 JPY = 0,009 EUR 1 EUR = 111 ,11 JPY

Tokio: 1 JPY = 0,008 EUR 1 EUR = 120 JPY

JPY is duurder in Brussel dan in Tokio of EUR is goedkoper in Brussel dan in Tokio. Men zou JPY kopen in Tokio en meteen verkopen in Brussel (winst = 0,001 EUR) of in Brussel EUR kopen tegen JPY en in Tokio meteen verkopen (winst = 8,89 JPY).

Iemand die in Tokio 100 miljoen JPY koopt voor 800.000 EUR, kan die in Brussel verkopen voor 900.000 EUR. Winst = 100.000 EUR. De vraag naar JPY in Tokio stijgt (aanbod van EUR stijgt ook in Tokio), dus de wisselkoers van JPY ten opzichte van EUR stijgt in Tokio. JPY apprecieert ten opzichte van EUR (of EUR deprecieert ten opzichte JPY). Het aanbod van JPY stijgt in Brussel, waardoor de wisselkoers van de JPY ten opzichte van de EUR daalt in Brussel. Dit zal blijven doorgaan tot de winstmogelijkheden verdwenen zijn en de koersen op beide plaatsen gelijk zijn (of bijna gelijk wegens transactiekosten).

De prijsvorming op de valutamarkt volgt de gewone marktwerking (van vraag en aanbod). Elke partij die vreemde munten vraagt of aanbiedt, zal de koers rechtstreeks of direct beïnvloeden. Aangezien de markt van de vreemde valuta steeds verbonden is met de eigen, nationale munt, zal een vraag naar vreemde munten ook een impact hebben op het aanbod van de eigen munten. Ze moeten namelijk aangeboden worden om te ruilen tegen vreemde valuta. Anderzijds klopt deze redenering ook. Wanneer vreemde munten aangeboden worden, zal dat zijn omdat de vraag naar de eigen, nationale munt toeneemt.

Stel: Een groepering van Belgische brouwerijen verkoopt steeds meer streekbieren aan importeurs in Texas en Florida. Dit betekent dat de vraag naar EUR toeneemt en het aanbod van USD zal stijgen. Door de toename van de export naar de Verenigde Staten zal de wisselkoers van de EUR ten opzichte van de USD stijgen. Dit noemen we een appreciatie van de EUR of een depreciatie van de USD.

Stel: Een groepering van supermarktketens in ons land koopt in de Verenigde Staten massale hoeveelheden sportartikelen. Dit betekent dat de vraag naar USD toeneemt en het aanbod van EUR zal stijgen. Door de toename van de import naar de Verenigde Staten zal de wisselkoers van de EUR ten opzichte van de USD dalen. Dit noemen we een depreciatie van de EUR of een appreciatie van de USD.

Indirecte factoren zijn factoren die niet rechtstreeks van de markt afkomstig zijn, maar die toch hun invloed hebben op de wisselkoersen (bv. inflatieverschillen, intrestverschillen, speculatie).

Als er verschil optreedt in inflatie tussen twee regio’s (bv. eurozone en Zwitserland), zal dat betekenen dat de ene regio duurder wordt tegenover de andere. Dat zal zijn effect hebben op de wisselkoers.

Ook de intresten van twee regio’s kunnen reageren op elkaar. Als bijvoorbeeld de intrest in de VS hoger ligt dan de intrest in de eurozone, zal er meer interesse zijn voor beleggingen in USD dan voor beleggingen in EUR.

Speculatie is het aanpassen van de samenstelling van het vermogen in functie van “verwachte” prijsveranderingen met de bedoeling een zo hoog mogelijke opbrengst te behalen, met andere woorden de waarde van het vermogen te maximaliseren.

Stel dat speculanten verwachten dat de EUR in de toekomst zal depreciëren ten opzichte van de USD (1 EUR = 1,1174 USD wordt 1 EUR = 1,10 USD), omdat men bv. verwacht dat de intrestvoeten in de VS sneller zullen stijgen dan in de Europa (eurozone). Europese speculanten zullen dan geneigd zijn USD te kopen en EUR te verkopen, terwijl Amerikaanse speculanten geneigd zullen zijn hun voorgenomen beleggingen in Europa niet uit te voeren.

De vraag naar USD en het aanbod van EUR zullen stijgen en de vraag naar EUR en het aanbod van USD zal dalen. De USD zal appreciëren ten opzichte van de EUR (of de EUR zal depreciëren ten opzichte van de USD) en dit vooraleer de intrestevolutie zich daadwerkelijk heeft voorgedaan.

Dit fenomeen noemen we “self-fulfilling prophecy” (verwachtingen hebben een zelfvoedend karakter). Verwachtingen kunnen van allerlei aard zijn (economische, politieke of sociale gebeurtenissen). Stel dat men voor de verkiezingen verwacht dat een bepaalde partij aan de macht zal komen en men verwacht dat hierdoor een beleid zal gevoerd worden dat inflatie in de hand werkt, dan kan de binnenlandse munt reeds op voorhand depreciëren.

Betalingsbalans

De betalingsbalans van een land is een systematisch overzicht van de ontvangsten uit het buitenland en de uitgaven aan het buitenland gedurende een bepaalde periode (1 jaar).

Indien de ontvangsten uit het buitenland groter zijn dan de uitgaven aan het buitenland spreken we van een overschot op de betalingsbalans. In het andere geval van een tekort op de betalingsbalans.

De betalingsbalans bestaat uit drie componenten: de lopende rekening, de kapitaalrekening en de financiële rekening.

De lopende rekening geeft de bewegingen weer van de goederen, diensten en inkomens. De kapitaalrekening omvat alle aan- en verkopen van niet-geproduceerde niet-financiële activa (bv. licenties). De financiële rekening geeft een overzicht van alle directe investeringen, leningen en deposito’s, en andere financiële investeringen. Vooral de lopende rekening is interessant om op te volgen. Bij een overschot van de lopende rekening zijn er meer ontvangsten dan uitgaven geweest. Het overschot kan gebruikt worden om buitenlandse investeringen te doen. Bij een tekort zal er moeten geleend worden in het buitenland.

De financiële toestand van een land kan weergegeven worden via de betalingsbalans. Het is ook een indicatie voor andere landen om een keuze te maken of het zinvol is te investeren in andere landen. De Europese Unie houdt toezicht op de betalingsbalansen van de lidstaten. In België is de Nationale Bank verantwoordelijk voor het opstellen van de betalingsbalans.

Er bestaat wel degelijk een verband tussen de wisselkoersen en de betalingsbalans. De export en import van goederen en diensten en kapitalen beïnvloeden de wisselkoers. Deze transacties staan op de betalingsbalans. De betalingsbalans van een land geeft belangrijke inlichtingen over de wisselkoers van een munt.

Wisselkoerssystemen

Stabiele wisselkoersen

Er is een essentieel verschil tussen ‘stabiele’ wisselkoersen en ‘vaste’ wisselkoersen. Als twee munten aan elkaar zijn verbonden, zonder enige ruimte voor fluctuaties van de onderlinge wisselkoersen, spreken we van vaste wisselkoersen. Vóór de euro werd ingevoerd, zaten de Belgische frank (BEF) en de Luxemburgse frank (LUF) is dergelijk vast systeem. Samen vormen ze dan een muntunie.

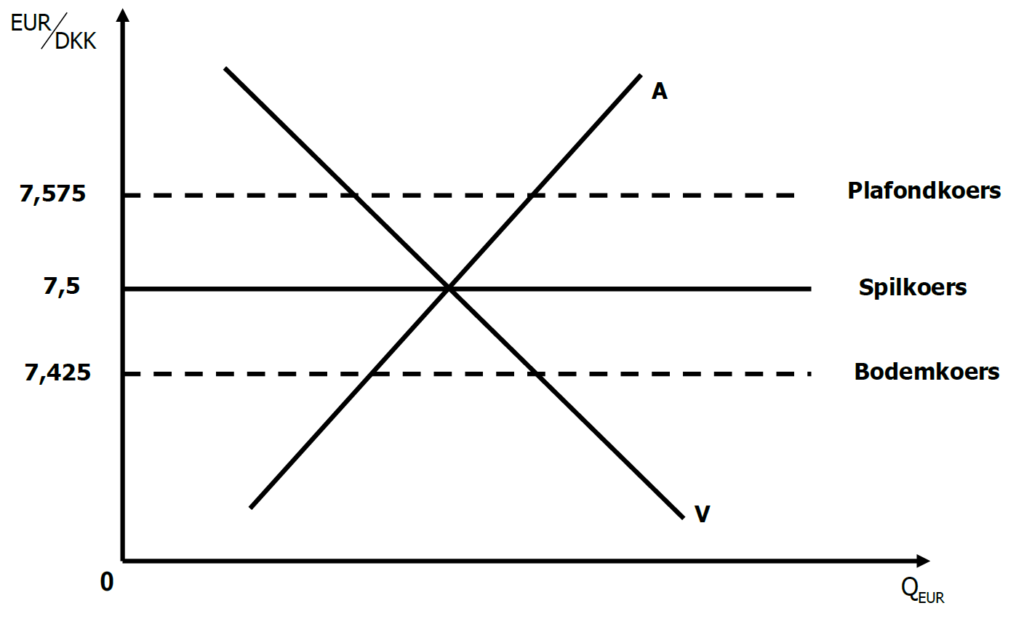

Bij stabiele wisselkoersen mag een munt binnen een beperkte bandbreedte afwijken van de officieel vastgestelde muntpariteit of spilkoers. Dit is een vaste verhouding die door het betrokken land wordt aangenomen tussen de eigen valuta en een vreemde valuta en waarrond de wisselkoers mag schommelen binnen een bepaalde marge. De betrokken centrale bank moet boven- en ondergrens van de schommelingsmarge bewaken en verdedigen.

Stel: De spilkoers of muntpariteit tussen de DKK en de EUR is als volgt: 1 EUR = 7,5 DKK. Er wordt een schommelingsmarge van 1% naar boven en naar onder afgesproken.

Als de EUR sterk apprecieert t.o.v. de DKK, zou de EUR door de plafondkoers dreigen te breken. De Deense centrale bank kan dan twee maatregelen op korte termijn treffen om de koers van de EUR (t.o.v. de DKK) terug richting de spilkoers te drijven. Dit geldt enkel voor tijdelijke onevenwichten.

- steunverkopen van EUR

- renteverhoging

Wanneer het onevenwicht niet kan weggewerkt worden en dus op langere termijn blijft bestaan, is er nog de mogelijkheid om de spilkoers van de EUR t.o.v. de DKK te verhogen (= revaluatie). Tegelijkertijd betekent dat ook dat de spilkoers van de DKK t.o.v. de EUR zal verlaagd worden (= devaluatie).

In geval van een dreiging tot het doorbreken van de bodemkoers, kan de gehele redenering omgedraaid worden.

Flexibele wisselkoersen

Flexibele wisselkoersen zijn wisselkoersen die vrij schommelen door vraag en aanbod op de wisselmarkt. De monetaire overheid (Centrale Bank) komt niet tussenbeide.

Momenteel komt het systeem van geleid vlottende wisselkoersen het meeste voor. De wisselkoersen worden hier niet binnen een welbepaalde bandbreedte gehouden, maar de monetaire overheid komt af en toe tussenbeide op de wisselmarkt wanneer de munt te sterk stijgt of daalt. De hoogte van de wisselkoers van de euro bewaken, behoort niet tot de (hoofd)doelstellingen van de ECB. Haar hoofddoelstelling is prijsstabiliteit, wat automatisch leidt tot een sterke munt.

Reële ruilvoet

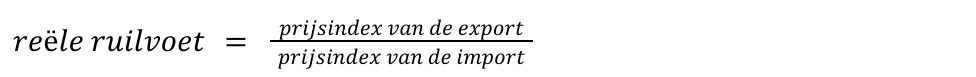

Bij de ruilvoet vergelijken we de hoeveelheid goederen die geëxporteerd worden tegenover de goederen die geïmporteerd worden. Veranderingen in prijsverhoudingen van geëxporteerde en geïmporteerde goederen binnen een land zorgen voor een wijzigende ruilvoet.

De reële ruilvoet wordt als volgt weergegeven:

Hoe hoger de reële ruilvoet, hoe beter een land er voor staat op vlak van prijsontwikkeling. Een reële ruilvoet groter dan 1 betekent dat de concurrentiepositie van het land verbeterd is. Er wordt meer geëxporteerd dan geïmporteerd. De wisselkoers heeft invloed op de reële ruilvoet. Een hogere wisselkoers zal leiden tot een verbeterde ruilvoet.