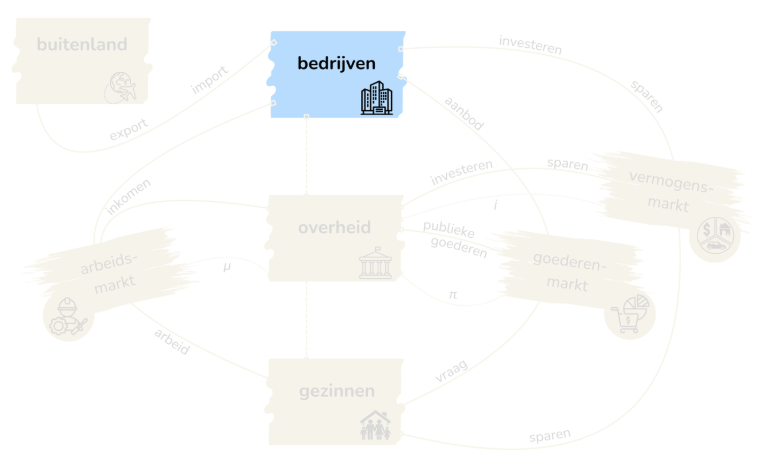

Een onderneming moet niet alleen goed draaien, maar ook financieel gezond blijven. Daarom is het belangrijk dat ze haar cijfers goed opvolgt, van de jaarrekening tot de boekhouding van dagelijkse verrichtingen. In deze focus leer je hoe je financiële informatie kunt analyseren, hoe duurzame keuzes een rol spelen in het beleid van een onderneming, en hoe je commerciële en financiële verrichtingen correct registreert. Zo krijg je inzicht in het belang van een doordacht financieel beleid voor het succes van een onderneming.

OV1 – Analyse van de jaarrekening

Hoe kunnen de prestaties van een onderneming geanalyseerd worden?

Jaarrekening

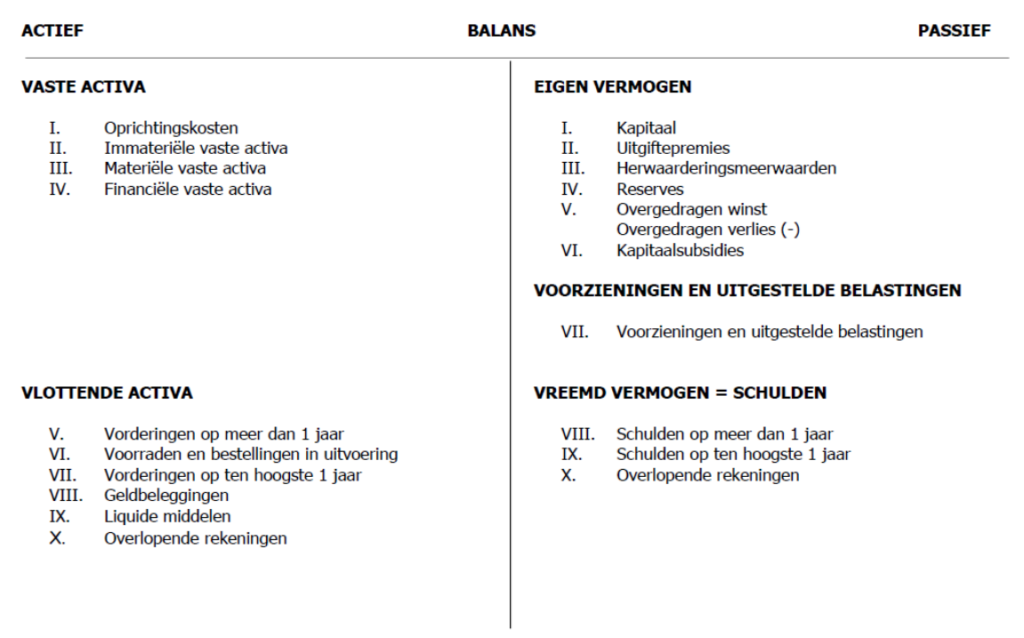

De jaarrekening is het document dat alle resultaten van een onderneming van een afgelopen boekjaar bundelt. De jaarrekening moet jaarlijks worden neergelegd bij de Nationale Bank van België. Een jaarrekening bestaat uit vier grote delen:

- een balans

- een resultatenrekening

- een toelichting

- een sociale balans

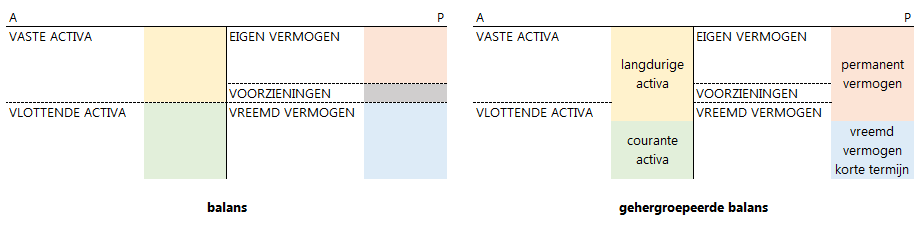

Op de balans treffen we op de linkerzijde de bezittingen of de werkmiddelen aan. Om de bezittingen te financieren zijn er geldmiddelen of financieringsmiddelen nodig. De financieringsmiddelen treffen we op de rechterzijde van de balans aan. De linkerzijde van de balans is de actiefzijde; de rechterzijde van de balans is de passiefzijde. Een balans geeft de toestand weer van de onderneming op een bepaald ogenblik. Het is dan ook een momentopname. De balans moet steeds in evenwicht zijn, want actief is gelijk aan passief.

Heb je nog meer uitleg nodig hoe de balans wordt opgesteld? Neem dan hier een kijkje.

De resultatenrekening bevat alle kosten en opbrengsten, volgens een bepaalde structuur geordend, zodat eerst het bedrijfsresultaat (= bedrijfsopbrengsten – bedrijfskosten) berekend wordt, nadien het financieel resultaat om uiteindelijk de winst van het boekjaar te bepalen.

Heb je nog meer uitleg nodig hoe de resultatenrekening wordt opgesteld? Neem dan hier een kijkje.

Elke onderneming is verplicht een jaarrekening op te stellen, maar niet elke onderneming is verplicht om dit onder dezelfde vorm te doen. Enkel de grote vennootschappen dienen een volledig schema (VOL) neer te leggen. De kleine vennootschappen kunnen zich beperken tot een verkort schema (VKT). De jaarrekening moet gepubliceerd worden volgens de basisprincipes van het boekhoudrecht.

De jaarrekening op zich zijn enkel cijfers, waarmee het moeilijk is om een goede vergelijking te maken. Wanneer we enkele formules gaan toepassen op deze cijfers, krijgen we enkele kengetallen die bepaalde verhouding weergeven. Aan de hand van deze cijfers krijgen we een goed beeld van financiële toestand van een onderneming.

Verticale analyse

Bij een verticale analyse gaan we een gewicht toekennen aan de verschillende posten van de balans en de resultatenrekening. Voor de balans geldt het balanstotaal als 100%. Van daaruit berekenen we de percentages of gewichten voor de andere posten. Voor de resultatenrekening is het aangeraden om de omzet te gebruiken als uitgangspunt en van daaruit de andere posten een gewicht toe te kennen.

Horizontale analyse

Wanneer je over voldoende cijfermateriaal van voorgaande boekjaren beschikt, is het ook zeer interessant om een horizontale analyse te maken. Hierbij wordt één bepaald boekjaar als uitgangspunt (100%) genomen. Dit is meestal het beginjaar. Hierna worden alle volgende boekjaren voorgesteld als een percentage van het basisjaar. Het is meestal interessant om maximaal vier boekjaren te vergelijken. Op deze manier worden uitzonderlijke gebeurtenissen uitgesloten uit de vergelijking.

Ratio-analyse

We kunnen het cijfermateriaal ook per jaar analyseren op basis van enkele kengetallen. We delen de analyse op in 4 componenten.

- liquiditeit

- solvabiliteit

- rendabiliteit

- omlooptijden

De liquiditeit geeft de mate van terugbetaling weer van de schulden op korte termijn. Met deze ratio kan worden nagegaan of de onderneming in staat is van haar schulden terug te betalen met de middelen die ze meteen voor handen heeft, bijvoorbeeld de kas. Dat kan interessant zijn om te wijzen op een liquiditeitstekort. Dat ligt namelijk vaak aan de basis van een faillissement. Er worden twee ratio’s gebruikt om de liquiditeit te meten, nl. de current ratio en de quick ratio. De current ratio wordt de beoordeling in ruime zin en de quick ratio wordt de beoordeling in enge zin. Bij de quick ratio worden de voorraden uit de berekening gehaald, omdat deze niet altijd snel omzetbaar zijn in geld. Daarnaast wordt rekening gehouden met het nettobedrijfskapitaal. Dit wordt ook de liquiditeitsbuffer genoemd.

De solvabiliteit van een onderneming geeft de sterkte van de financiële structuur weer. Deze sterkte staat voor het aantrekken van vreemd vermogen, alsook de mogelijkheid tot terugbetaling ervan. De sterkte van de onderneming wordt bepaald door het eigen vermogen af te wegen tegenover het totaal vreemd vermogen. Hoe groter de graad van financiële onafhankelijkheid van een onderneming, hoe kleiner de realisatiewaarde van de activa mag worden vooraleer de schuldeisers risico lopen, dus hoe meer vertrouwen de onderneming zal genieten en hoe makkelijker ze langlopende kredieten zal kunnen verkrijgen. Daarop kunnen we ook de schuldgraad van de onderneming bepalen, door het totaal vreemd vermogen tegenover het totaal vermogen te plaatsen.

De rendabiliteit van een onderneming staat voor de winstgevendheid van de onderneming, gebaseerd op de commerciële activiteiten en de investeringen. De rendabiliteit wordt uitgedrukt in een percentage. Hoe hoger het percentage ligt, hoe hoger de rendabiliteit van het eigen vermogen of totaal vermogen. De kapitaalverschaffers in een onderneming lopen het grootste risico. Ze zullen slechts bereid zijn dit risico te nemen indien ze daarvoor behoorlijk vergoed worden. Indien het kapitaal, dat ze in een onderneming steken slechts evenveel zou opbrengen als bv. bij een belegging in kasbons (risicovrije rentevoet), loont het niet de moeite het risico te nemen. Algemeen wordt aangenomen dat over een langere periode de vergoeding van het eigen vermogen deze van een risicoloze belegging met minstens 2% moet overtreffen, dit noemt men de risicopremie.

Voor de eigenaars van een onderneming is het belangrijk te weten of het vermogen dat zij in de onderneming gestoken hebben in voldoende mate vergoed wordt. De vergoeding die de eigenaars te beurt valt, is de winst na belastingen. (Deze winst kan al dan niet worden uitgekeerd). Het is duidelijk dat we als vergoeding van de aandeelhouders de winst NA belastingen dienen te nemen, vermits het slechts dit bedrag is dat effectief ter hunnen beschikking valt. Wanneer we het rendement van het eigen vermogen berekenen moeten we de verhouding van de winst na belastingen met het eigen vermogen nemen.

Bij een beursgenoteerde onderneming is het ook aangewezen om het dividendrendement te bepalen. Het dividendrendement geeft weer hoeveel dividend een aandeelhouder ontvangt in verhouding tot de beurskoers van het aandeel. Het is een belangrijk kengetal voor beleggers die op zoek zijn naar een stabiel inkomen uit hun investering.

Om te weten of het in de onderneming geïnvesteerde vermogen een voldoende resultaat oplevert, wordt de rendabiliteit van het totale vermogen berekend. Het totale vermogen kunnen we opsplitsen in 2 delen: het eigen vermogen en het vreemd vermogen. De vergoeding van het eigen vermogen is de winst en de vergoeding van het vreemd vermogen zijn de financiële kosten of de intrestkosten. Indien we het rendement van het totale vermogen willen berekenen moeten we dus de verhoudingen van deze beide vergoedingen bekijken ten opzichte van het totale vermogen. Indien we de rendabiliteit van het totale vermogen berekenen op basis van de winst na belastingen zal de structuur van de passiefzijde de ratio beïnvloeden. Met andere woorden: naargelang men meer gefinancierd is met vreemd vermogen (meer financiële kosten) zal men een ander resultaat bekomen. In het geval van relatief meer vreemd vermogen te hebben (dus meer financiële kosten) zal de ratio groter zijn, wegens het belastingsvoordeel dat de extra kosten met zich meebrengen.

De EBIT en de EBITDA kunnen ook meer uitsluitsel geven. EBIT staat voor Earnings Before Interest and Taxes (winst vóór intresten en belastingen). Het geeft aan hoeveel operationele winst een bedrijf maakt, los van financieringskosten en belastingen. EBITDA staat voor Earnings Before Interest, Taxes, Depreciation and Amortization, oftewel de winst vóór intresten, belastingen, afschrijvingen en waardeverminderingen. Het is een maatstaf die gebruikt wordt om te beoordelen hoe winstgevend de kernactiviteiten van een onderneming zijn, zonder rekening te houden met de manier waarop het bedrijf gefinancierd is (interesten), fiscale invloeden (belastingen) en boekhoudkundige kosten zoals afschrijvingen op materiële of immateriële activa.

Met de omloopsnelheden en –tijden willen we de duurtijd aantonen vooraleer een bepaalde balanspost wordt vernieuwd. De omloopsnelheid geeft het aantal keer weer dat een bepaalde post verandert, terwijl de omlooptijd de duurtijd weergeeft van één cyclus van verandering. We passen de omloopsnelheden en –tijden toe op de voorraden, de handelsvorderingen en de handelsschulden. De verschillende omlooptijden vormen samen de periode van zelffinanciering. Wanneer handelsgoederen aangekocht worden, duurt het een bepaalde periode (omlooptijd voorraden) vooraleer ze volledig uitverkocht zijn. Ondertussen moeten de leveranciers van deze voorraden betaald worden. Als de voorraden verkocht worden, krijgen de klanten ook een bepaalde termijn om te betalen. Dit alles samen vormt de periode van zelffinanciering.

De balans is het uitgangspunt om de analyse te maken. Vermogen (passief) wordt aangewend voor de financiering van bezittingen (actief). Er bestaat een algemene regel die stelt dat het vermogen beschikbaar moet blijven voor een periode die ten minste gelijk is aan de gebruiksduur (economische levensduur) van het actiefbestanddeel. De balans zal moeten gehergroepeerd worden volgens deze algemene regel.

De langdurige activa (LA) zijn alle werkmiddelen die meer dan één jaar in de onderneming blijven, en bestaan uit zowel vaste als vlottende activa. De courante activa (CA) bestaan enkel uit vlottende activa en blijven ten hoogste één jaar in de onderneming. Het permanent vermogen (PV) slaat op het eigen vermogen, voorzieningen en schulden op meer dan één jaar. Het vreemd vermogen op korte termijn (VVKT) bestaat enkel uit kortetermijnschulden.

Om het cijfermateriaal uit de jaarrekening te analyseren, kan je dit formularium gebruiken.

OV2 – Duurzaam ondernemen

Welke invloed heeft duurzaam ondernemen op de gezondheid van een onderneming?

Shareholdersmodel vs. stakeholdersmodel

Binnen het shareholdersmodel moet de onderneming enkel kijken naar de aandeelhouders en dus de winst proberen te maximaliseren.

Een stakeholder is elk individu dat de activiteiten en beslissingen van een onderneming kan beïnvloeden of dat door die beslissingen en activiteiten kan beïnvloed worden.

Binnen het stakeholdersmodel zal een onderneming rekening moeten houden met haar verschillende stakeholders. Ze zal op het milieu moeten letten, er moet belang gehecht worden aan de klanten, de werknemers moeten rechtvaardig behandeld worden, er moet rekening gehouden worden met de omwonenden van een fabriek…

Elke organisatie zal voor zichzelf moeten uitmaken in welke mate ze met de verschillende stakeholders rekening zal willen houden.

Een sociaal-ethische audit wordt opgezet om ondernemingen te screenen op vlak van maatschappelijk verantwoord ondernemen. Maatschappelijk verantwoord ondernemen, of sociaal-ethisch ondernemen, is een proces waarbij ondernemingen zich vrijwillig inzetten om hun proces van bedrijfsvoering aan te passen uit economische, milieu en sociale overwegingen.

Een audit is een onderzoek van procedures en werkwijzen binnen de onderneming. Dit onderzoek kan intern gebeuren of via een externe partner. Bij een sociaal-ethische audit kan een label aangevraagd worden. Op die manier kunnen bedrijven zich onderscheiden.

- AccountAbility 1000 (AA1000)

- EFQM-model (European Foundation for Quality Management)

- SA8000 (Social Accountability)

De sociaal-ethische audit wordt opgezet binnen 4 domeinen:

- sociaal beleid (kwaliteit arbeid, arbeidsomstandigheden, arbeidsverhoudingen, arbeidsvoorwaarden)

- milieubeleid (soort energie, vervuilingsproces, gebruik van grondstoffen)

- maatschappelijk beleid (stakeholders, mensenrechten, ontwikkelingssamenwerking, maatschappelijke thema’s)

- economisch beleid (innovatie, correct klanten- en leveranciersbeleid, belastingen en sociale zekerheid)

Duurzame ontwikkelingsdoelen

De Verenigde Naties ontwikkelden in 2015 een actieplan om tegen 2030 de armoede terug te dringen en de planeet terug op de koers richting duurzaamheid te plaatsen. Daarvoor stelde ze 17 duurzame ontwikkelingsdoelen (sustainable development goals) samen binnen vijf grote thema’s:

- People

- Planet

- Prosperity

- Peace

- Partnership

Corporate Sustainability Reporting Directive – CSRD

Eind 2022 werd door het Europees Parlement een nieuwe richtlijn goedgekeurd om van Europa het eerste klimaatneutraal continent te maken tegen 2050. Daarvoor wordt van ondernemingen gevraagd om (vanaf 2025) uitgebreid te rapporteren over een breed gamma aan initiatieven van duurzaam ondernemen. Er moet ook een extern auditor worden aangesteld ter controle van de publicaties.

OV3 – Commerciële en financiële verrichtingen

Hoe registreren we commerciële en financiële verrichtingen in het groot- en dagboek?

De basisonderdelen van een boekhouding zijn de balans en de resultatenrekening. Hieruit kunnen we heel wat gegevens aflezen, maar tegelijkertijd werken we tijdens het boekjaar ook naar deze onderdelen toe. Ze zijn de samenvatting van de boekhouding.

Op de balans treffen we op de linkerzijde de bezittingen of de werkmiddelen aan. Om de bezittingen te financieren zijn er geldmiddelen of financieringsmiddelen nodig. De financieringsmiddelen treffen we op de rechterzijde van de balans aan. De linkerzijde van de balans is de actiefzijde; de rechterzijde van de balans is de passiefzijde. Een balans geeft de toestand weer van de onderneming op een bepaald ogenblik. Het is dan ook een momentopname. De balans moet steeds in evenwicht zijn, want actief is gelijk aan passief.

De resultatenrekening bevat alle kosten en opbrengsten, volgens een bepaalde structuur geordend, zodat eerst het bedrijfsresultaat (= bedrijfsopbrengsten – bedrijfskosten) berekend wordt, nadien het financieel resultaat om uiteindelijk de winst van het boekjaar te bepalen.

Bij iedere transactie (aankoop, verkoop, betaling,…) zouden we een nieuwe balans moeten opstellen om de toestand van een onderneming te kunnen volgen. Dit is uiteraard onbegonnen werk. We zullen slechts op het einde van een periode (meestal op 31 december) een balans opmaken (= de eindbalans). In de tussentijd moeten we de activiteiten van de onderneming zeer nauwkeurig registreren. Dit doen we aan de hand van T-rekeningen of het grootboek.

Bij het begin van de boekingperiode worden de gegevens van de beginbalans op balansrekeningen geboekt. Voor elk actiefbestanddeel wordt een actiefrekening geopend en voor elk passiefbestanddeel wordt een passiefrekening geopend.

Tijdens de boekingperiode boekt men voor elke verrichting de wijzigingen op de desbetreffende rekeningen. Er worden nieuwe rekeningen geopend, indien nodig. Dat kunnen balansrekeningen (actief- of passiefrekeningen) zijn of beheersrekeningen (kosten- of opbrengstenrekeningen).

Op het einde van het boekjaar wordt het resultaat (verlies of winst) berekend. De rekeningen worden afgesloten. De resultatenrekening en de eindbalans worden opgesteld.

De rekeningen die de wetgever oplegt, vinden we terug in het Minimum Algemeen Rekeningenstelsel (MAR). De T-rekeningen worden gegroepeerd in 7 klassen. Elke klasse is verder onderverdeeld in groepen (2 cijfers) en subgroepen (3 of 4 cijfers).

Basisverrichtingen

Een handelsonderneming wordt getypeerd door het aan- en verkopen van handelsgoederen. Aankopen van handelsgoederen worden geboekt als bedrijfskosten en worden ingedeeld volgens productgroepen. Verkopen van handelsgoederen bepalen de omzet van de onderneming en worden als bedrijfsopbrengsten geboekt.

Net als het aankopen van handelsgoederen, zijn de aankopen van diensten en diverse goederen eveneens bedrijfskosten. De kosten verbonden aan de aankoop van handelsgoederen zijn directe kosten (= kosten die rechtstreeks kunnen worden toegewezen aan een bepaald product). Tegenover deze kosten staan de indirecte kosten (= kunnen niet rechtstreeks aan een bepaald product worden toegewezen, maar hebben betrekking op meerdere producten). Het aankopen van diensten en diverse goederen is een voorbeeld van zo’n indirecte kost.

Een onderneming mag de BTW op aangekochte goederen en diensten die zij betaalt aan haar leveranciers terugvorderen van de BTW-administratie. Anderzijds is zij de BTW op verkochte goederen en diensten die zij ontvangt van haar klanten verschuldigd aan de BTW-administratie.

Hulp nodig bij de basisverrichtingen? Klik dan hier.

Journaal

Het registreren van de handelsverrichtingen hebben we leren boeken op rekeningen (het grootboek), maar dit kan ook gebeuren in het journaal. In het journaal of dagboek worden de verrichtingen volgens een gestandaardiseerde vorm geboekt per datum. Een dagboekpost noemen we ook wel een journaalpost. Bij iedere journaalpost noteren we het woord “aan” tussen de gedebiteerde en gecrediteerde bedragen.

Het voordeel van deze manier van registratie is dat men een chronologisch overzicht heeft van de verrichte boekingen en dat men makkelijker per boeking kan controleren dat het gedebiteerde bedrag gelijk is aan het gecrediteerde bedrag (D = C). Het voordeel van het boeken op rekeningen is dat men steeds makkelijk de voorlopige saldi kan berekenen van de rekeningen en dat het opstellen van de eindbalans vanuit de rekeningen veel makkelijker gaat na berekening van het debet- en creditsaldo. Bovendien geeft het boeken op rekeningen een beter inzicht in het redeneersysteem van het dubbel boekhouden.

Handelskortingen

We kopen handelsgoederen in grote hoeveelheden, de verkoper wil zijn verkoop stimuleren in bepaalde periodes, de handelsgoederen zijn een beetje beschadigd, de verpakking van de handelsgoederen is een beetje verkleurd. Om al deze redenen kunnen we een handelskorting bekomen vanwege onze leverancier.

We verkopen handelsgoederen in grote hoeveelheden, we willen de verkoop stimuleren in bepaalde periodes, de handelsgoederen zijn een beetje beschadigd, de verpakking van de handelsgoederen is een beetje verkleurd. Om al deze redenen kunnen we een handelskorting toestaan aan onze klanten.

Retourzendingen

Als de aangekochte handelsgoederen niet beantwoorden aan de voorwaarden die gesteld werden bij de bestelling (beschadiging, verkeerde bestelling, minderwaardige kwaliteit), kunnen we de handelsgoederen terugsturen naar onze leverancier (een uitgaande retourzending).

Als de verkochte handelsgoederen echt beschadigd zijn, als de kwaliteit van de handelsgoederen niet is zoals afgesproken, kunnen de klanten de handelsgoederen terugsturen (een inkomende retourzending).

Dubieuze vorderingen

Een vordering die achterstallig en twijfelachtig is, noemen we een “dubieuze vordering”. In onze boekhouding zullen we deze dubieuze vordering afzonderen op een aparte rekening.

Wanneer we op 31/12/N0 het resultaat gaan berekenen en de eindbalans opstellen, moeten we rekening houden met de vermoedelijke waardevermindering die we zullen lijden ten gevolge van de dubieuze vordering. De vermoedelijke waardevermindering is voor ons een “kost”. Daarnaast gebruiken we een correctierekening van de rekening “Dubieuze handelsvorderingen”. Op deze wijze blijft het oorspronkelijk bedrag staan op de rekening “Dubieuze handelsvorderingen” en komt het bedrag dat we vermoedelijk niet zullen ontvangen op de rekening “Handelsvorderingen: geboekte waardeverminderingen (-)”.

Investeren en financieren

Een aankoop van een vast actief gebeurt analoog met een aankoop van een handelsgoed. Het vast actief wordt uiteraard niet op een kostenrekening geboekt, maar wel op een actiefrekening. We vinden deze in klasse 2. Wanneer een investering moet gefinancierd worden, zal dit ook steeds met een langetermijnschuld gebeuren. Bij het inboeken hiervan is het van belang om de schuld meteen te splitsen over de lange en korte termijn. Het kortetermijngedeelte bestaat uit dat bedrag dat binnen het boekjaar betaald zal worden.

OV4 – Afsluitende verrichtingen

Welke verrichtingen dienen op het einde van een periode geboekt te worden?

BTW-regeling

Maandelijks of per kwartaal moet de btw-afrekening gemaakt worden. Alle btw-rekeningen worden gesaldeerd. Uiteindelijk blijft één rekening over: verschuldigde of aftrekbare btw, afhankelijk van het te betalen of terug te vorderen saldo.

De btw-regeling bestaat uit twee stappen: de verrekening en de vereffening.

Voorraadwijziging

Op de actiefzijde van de beginbalans staat de waarde van de beginvoorraad (BV) handelsgoederen die de onderneming bezit. Wanneer je op rekeningen boekt, worden de aankopen van handelsgoederen als bedrijfskosten geboekt. Op de actiefzijde van de eindbalans moet de waarde van de eindvoorraad (EV) handelsgoederen staan die de onderneming bezit.

Het dalen van de voorraad betekent dat (naast de aangekochte handelsgoederen) ook een deel handelsgoederen uit de beginvoorraad werd verkocht. Het gebruikte deel van de voorraad werd ook als een opbrengst geboekt (aan verkoopprijs). In de geboekte aankoopkosten is dit gebruikte deel van de voorraad echter (nog) niet genoteerd. Deze hoeveelheid handelsgoederen moeten we dus nog boeken als een kost. Op het einde van het boekjaar moet de voorraadafname geboekt worden als een vermindering van de voorraad handelsgoederen (A – C) en vermeerdering van de bedrijfskosten (K + D). Doen we dit niet dan bevoordelen we het huidige boekjaar, want het zou dan alleen de vruchten (opbrengsten) plukken van dit deel van de handelsgoederen en niet de kosten. Het pro rata temporis principe (namelijk de kosten en de opbrengsten zo correct mogelijk toewijzen aan de periode waarop ze betrekking hebben) wordt dan geschonden.

Bij een toename van de voorraad hebben we meer handelsgoederen aangekocht dan verkocht. Een deel van de handelsgoederen die we dit boekjaar hebben aangekocht hebben we nog niet verkocht en zullen we dus pas in een volgende periode verkopen. Vandaar dat we eigenlijk te veel kosten hebben geboekt, wat gecorrigeerd wordt met deze minderkost. Op het einde van het boekjaar moet de voorraadtoename geboekt worden als een vermeerdering van de voorraad handelsgoederen (A + D) en vermindering van de bedrijfskosten (K – C). Zouden we dit niet doen dan zouden we het huidige boekjaar benadelen, want het zou dan alleen de kosten dragen van een deel van de handelsgoederen en niet de opbrengsten. Dit deel zal pas in een volgend boekjaar worden verkocht en zal dus pas dan opbrengsten opleveren. Opnieuw zou het pro rata temporis principe zijn geschonden, namelijk de kosten en de opbrengsten zo correct mogelijk toewijzen aan de periode waarop ze betrekking hebben.

Personeelskosten

Maandelijks staan ze echter ook voor een grote uitgave, nl. de personeelskosten. Arbeiders en bedienden moeten betaald worden en op die lonen en salarissen drukken dan nog zware sociale lasten die betaald moeten worden aan de RSZ en de fiscus. De bedrijven hebben dus 3 verschillende schuldeisers. Buiten deze personeelskosten, moet de werkgever op zijn beurt ook nog een bijdrage betalen aan de RSZ per tewerkgestelde werknemer. Onder ‘Bezoldigingen’ worden zowel de lonen van de arbeiders als de salarissen van de bedienden geboekt. De loonkost van de werkgever is groter dan de brutobezoldiging. Bovenop de brutobezoldiging komt immers nog de werkgeversbijdrage (patronale bijdrage) aan de RSZ.

Afschrijvingen

Investeringsgoederen (materiële vaste activa), zoals gebouwen, winkeluitrusting, machines en rollend materieel, verslijten en verouderen en verminderen dus in waarde. Die waardevermindering (kost) willen wij duidelijk maken in de boekhouding. Daarom worden de MVA op het einde van het boekjaar met een zeker % afgeschreven.

Nood aan extra uitleg bij voorraadwijziging, personeelskosten en afschrijvingen? Klik dan hier.

Voorzieningen

Een voorziening dient om, in afwachting van een grote kost (bv. onderhoudswerken aan het bedrijfsgebouw), te anticiperen op die grote kost. Daarvoor wordt aan het einde van elk boekjaar een bedrag voorzien. Indien dit niet zou gebeuren, zou de grote kost ten laste liggen van één bepaald boekjaar en het resultaat te zwaar beïnvloeden. De slijtage (en bijhorende afschrijving) gebeurt ook jaarlijks, waardoor het niet eerlijk zou zijn om een bijhorende kost niet te spreiden.

De voorzieningsrekening staat op de passiefzijde van de balans tussen eigen vermogen en vreemd vermogen genoteerd, en kan beschouwd worden als een deel van het eigen vermogen. Het zijn gelden die uit de resultatenrekeningen zijn gehaald opdat ze niet zouden worden uitgekeerd.

Overlopende rekeningen

De rekening “Over te dragen kosten” noemen we een actieve uitstelpost. Het is een actiefrekening omdat het met een debetsaldo voorkomt op de eindbalans van N0. Het is een uitstelpost omdat we via deze rekening kosten uitstellen tot een volgende periode die nog niet betrekking hebben op deze periode.

De overlopende rekening “Toe te rekenen kosten” noemen we een passieve anticipatiepost. Het is een passiefrekening omdat het een creditsaldo vertoont op de eindbalans van N0. Een anticipatiepost omdat we door middel van deze rekening anticiperen op een kost uit een volgende periode die reeds betrekking heeft op deze periode.

De overlopende rekening “Verworven opbrengsten” noemen we een actieve anticipatiepost. Het is een actiefrekening omdat het een debetsaldo vertoont op de eindbalans van N0. Een anticipatiepost omdat we door middel van deze rekening anticiperen op een opbrengst die we pas effectief zullen ontvangen in een volgende periode, maar die reeds betrekking heeft op deze periode.

De rekening “Over te dragen opbrengsten” noemen we een passieve uitstelpost. Het is een passiefrekening omdat het een creditsaldo vertoont op de eindbalans van N0. Een uitstelpost omdat we door middel van deze rekening een opbrengst uitstellen naar een volgende periode, hoewel we het bedrag reeds effectief hebben ontvangen.

Resultaatbepaling

Een laatste stap in het boekhoudkundig proces is het bepalen van het resultaat. Zijn de opbrengsten groter dan de kosten, dan maakt de onderneming winst. In het geval de kosten groter zijn dan de opbrengsten, maakt de onderneming verlies. De bestemming van het resultaat is vrij te bepalen door de onderneming (via de algemene vergadering van aandeelhouders). Wij beperken ons tot het overdragen van het resultaat naar het volgende boekjaar, zodat de winst (of verlies) in de onderneming blijft. Er kan echter ook gekozen worden om de winst uit te keren aan de aandeelhouders en/of zaakvoerders.