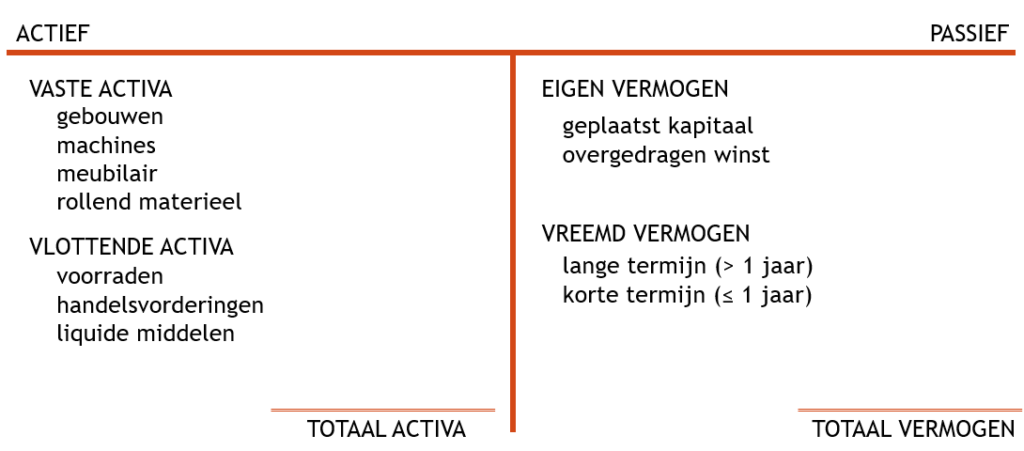

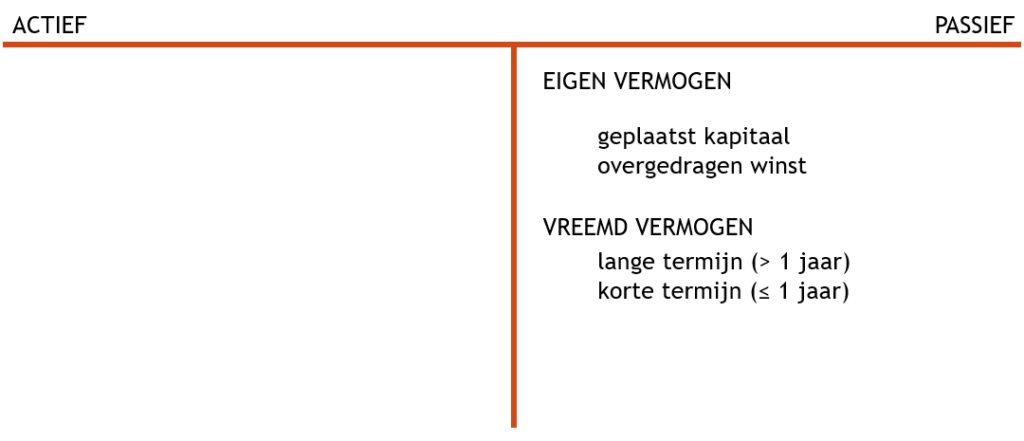

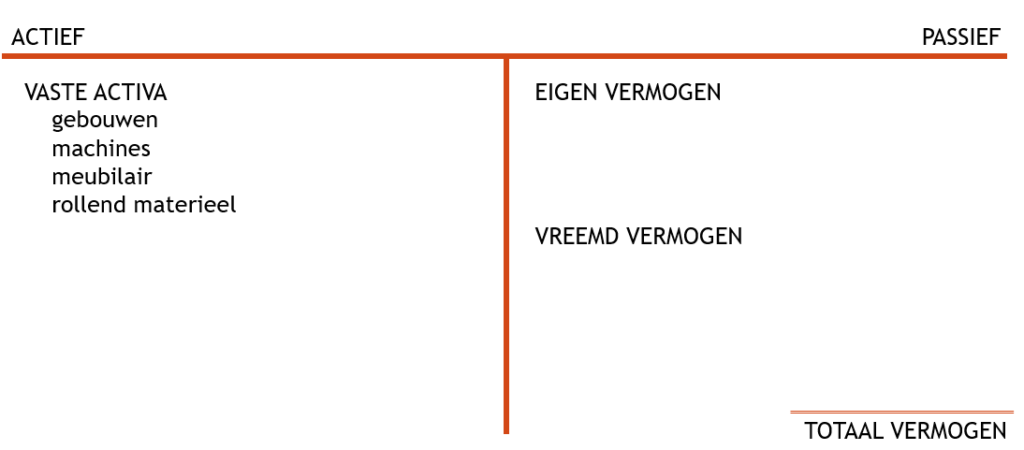

Vermogen (passief)

Een ondernemer start met een bepaald vermogen. Dat vermogen kan hij uit eigen zak inbrengen, maar ook bij andere personen of organisaties gaan zoeken. Het vermogen vinden we op de balans op de passiefzijde.

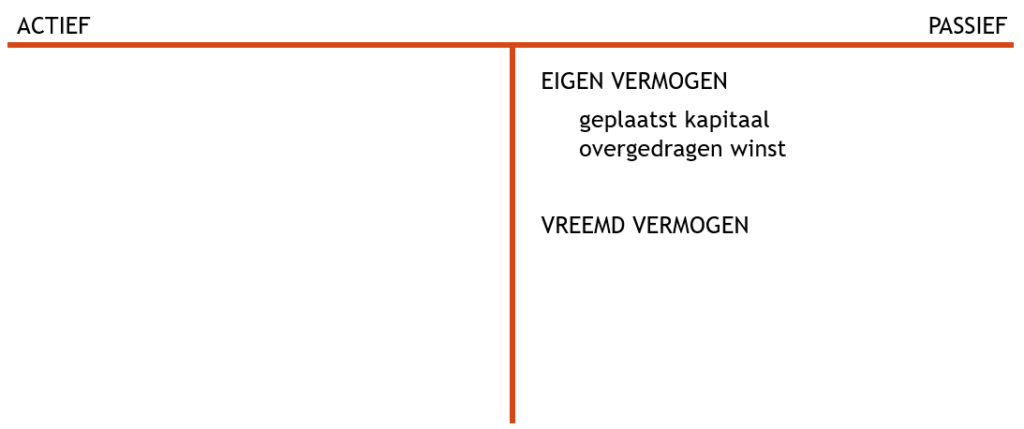

Wanneer de ondernemer zelf geld in de onderneming brengt, spreken we van eigen vermogen.

Het eigen vermogen bestaat zelf uit verschillende onderdelen. Het startkapitaal dat gebruikt wordt om een onderneming te beginnen, vinden we onder de post geplaatst kapitaal. Wanneer de onderneming al goed draait, zal ze winst maken. Deze winst kan elk jaar terug meegenomen worden in de onderneming. Dat noemen we overgedragen winst.

In vele gevallen zal de ondernemer zijn eigen kapitaal onvoldoende zijn om de hele onderneming te kunnen dragen, waardoor hij genoodzaakt is om bij externe partijen te gaan aankloppen. De ondernemer kan dit bijvoorbeeld doen bij een kredietinstelling. Zij kan dan een lening aanbieden, waarmee het vermogen van de onderneming opnieuw zal stijgen. Het geld dat van een externe partij in de onderneming wordt gebracht, noemen we vreemd vermogen.

Een kredietinstelling biedt verschillende mogelijkheden om een lening af te sluiten. Een hypothecaire lening, een autolening, een investeringskrediet, allemaal komen ze in de balans terecht. Waar in de balans naar gekeken wordt, is de looptijd van de lening. Wanneer de externe partij na méér dan één jaar zijn geld terug verwacht, spreken we over vreemd vermogen op lange termijn. Wil de externe partij zijn geld sneller terug, tot maximaal één jaar, spreken we van vreemd vermogen op korte termijn.

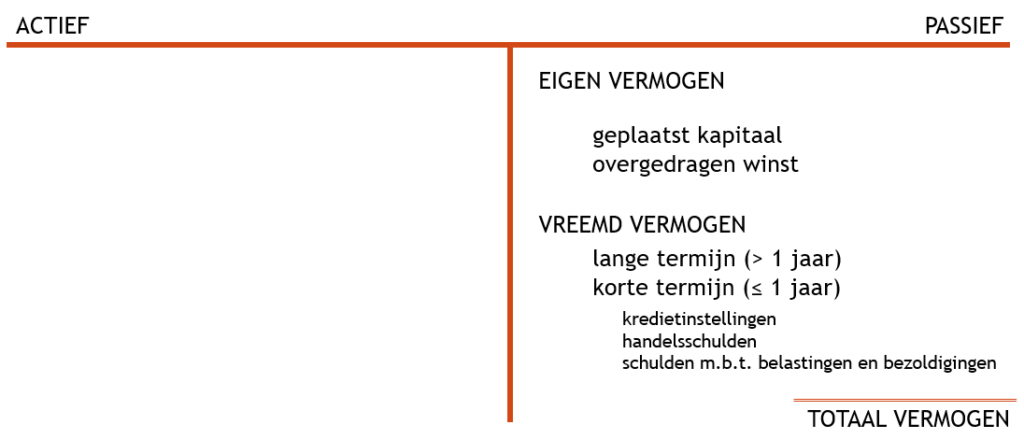

In de meeste gevallen spreken we van kredietinstellingen als externe partij om vreemd vermogen te verschaffen. Voor het vreemd vermogen op lange termijn is dit effectief de meest voorkomende partij. Ook het vreemd vermogen op korte termijn omvat kredietinstellingen. Denk maar aan kortlopende kredieten als de onderneming tijdelijk in geldnood zit.

Wanneer we het vreemd vermogen op korte termijn van dichterbij bekijken, kunnen we toch meer dan enkel de kredietinstellingen onderscheiden. Als een onderneming een pakket goederen bestelt, zal ze van de leverancier uitstel van betaling krijgen. Het bedrag dat nog moet betaald worden, zal onder de handelsschulden geboekt worden. Aan het einde van de maand zullen de lonen ingeboekt worden, maar nog niet uitbetaald zijn aan de werknemers. Per kwartaal wordt ook een afrekening gemaakt op vlak van btw. In sommige gevallen zal de onderneming de btw-administratie moeten betalen. Zowel de lonen als de btw-schulden zullen geboekt worden onder de post schulden m.b.t. belastingen en bezoldigingen.

Het eigen vermogen en vreemd vermogen vormen samen het totaal vermogen van de onderneming. Het totaal vermogen wordt ook soms het totaal passief genoemd.

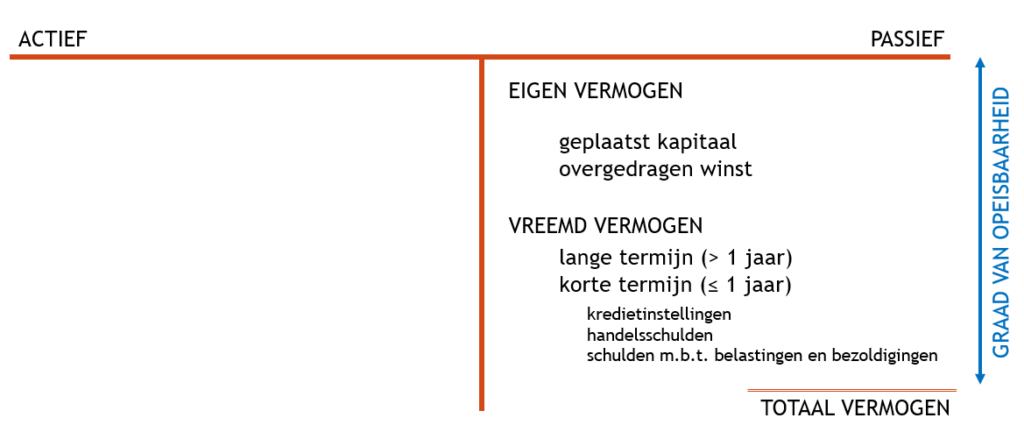

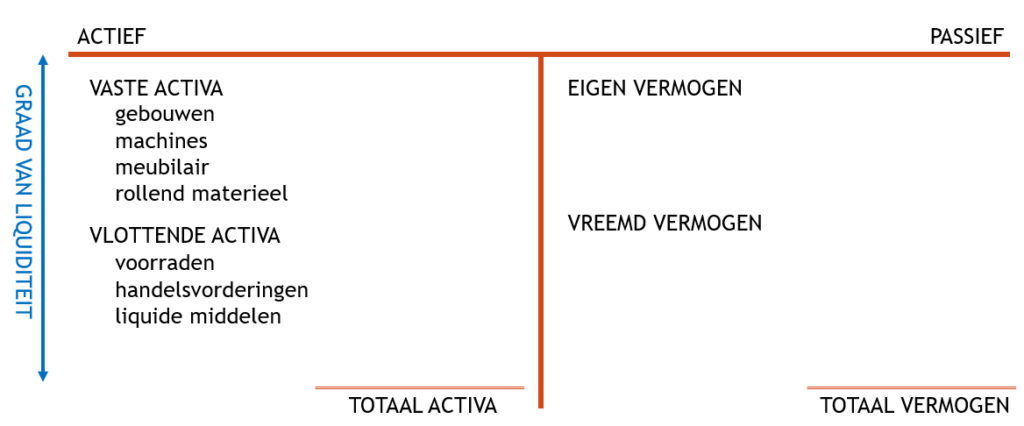

De invulling van de passiefzijde is niet zomaar lukraak gebeurd. Er zit een bepaalde logica achter. Hoe hoger een post verschijnt op de passiefzijde, hoe minder snel het geld wordt opgeëist. Het geplaatst kapitaal wordt aangebracht door de aandeelhouders. Dit zijn de eigenaars van de onderneming. Zij zullen in principe hun geld even lang laten staan als de onderneming blijft bestaan. Hoe lager een post op de passiefzijde, hoe sneller het geld wordt opgeëist. Een autolening kan gegeven worden op vijf jaar. Een leverancier geeft in normale omstandigheden slechts 30 dagen betalingsuitstel.

De passiefzijde van de balans wordt opgebouwd volgens een stijgende graad van opeisbaarheid.

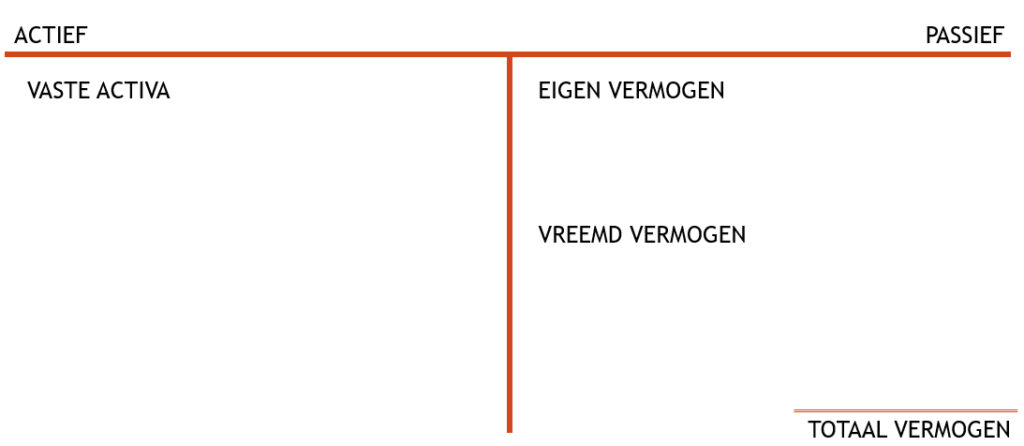

Bezittingen (actief)

Een ondernemer zal met het vermogen (eigen of vreemd) aanwenden om materialen te kopen voor zijn onderneming. Deze materialen vinden we aan de actiefzijde van de balans.

In de eerste plaats kan een onderneming investeren in materialen die voor lange tijd aanwezig zijn in de onderneming. Dit zijn vaste activa. In boekhoudkundige termen staat lange termijn gelijk aan ‘meer dan één jaar’.

Een onderneming zal een pand nodig hebben om zijn activiteit uit te bouwen. Enkel wanneer het pand aangekocht wordt, kunnen we het categoriseren onder gebouwen. Als het pand gehuurd wordt, zal het als een maandelijkse kost geboekt worden, maar dat doen we niet in de balans, wel in de resultatenrekening.

Machines worden aangekocht om de productie vlot en automatisch te laten verlopen. Voorbeelden hiervan zijn: ovens voor een bakkerij, kopieerapparaten in een copycenter, koelkasten in een kruidenierszaak.

Alles wat met aankleding van de zaak te maken heeft, boeken we onder meubilair. Dus bureaustoelen, kasten en tafels vallen hieronder. Opgelet, ook kantoormachines (zoals computer, printer, scherm) behoren hiertoe.

Een onderneming kan ook kiezen om een bestelwagen aan te kopen. Deze boeken we onder rollend materieel. Elk beweegbaar transportmiddel (bv. bestelwagen, bedrijfswagen, vrachtwagen) kan hier geboekt worden.

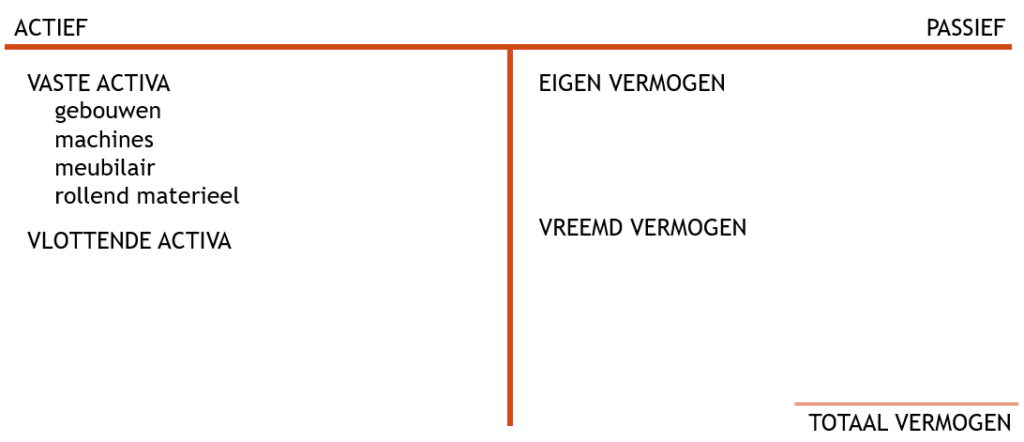

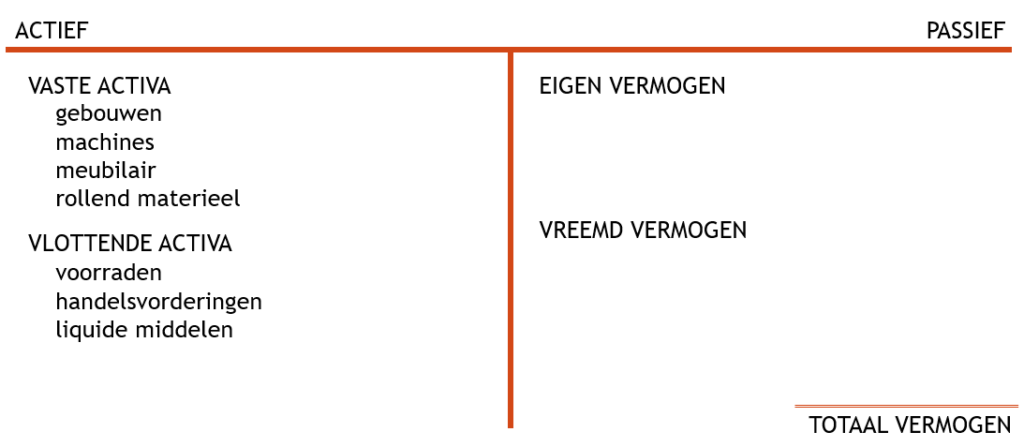

In een onderneming zijn ook verschillende onderdelen aanwezig die minder lang (korte termijn) aanwezig zijn in de onderneming. Alles wat maximaal één jaar in de onderneming circuleert, valt onder de vlottende activa.

De vlottende activa bestaan op zich uit drie grote delen. Een onderneming zal goederen moeten aankopen om nadien terug te kunnen verkopen. Deze goederen worden geboekt onder voorraden. Het kan hier gaan om zowel afgewerkte goederen, half-afgewerkte goederen, als om grondstoffen en hulpstoffen.

Wanneer een onderneming een verkoop realiseert, zal deze in sommige gevallen niet meteen betaald worden. Denk maar aan een verkoop op termijn. Dan zal de klant de goederen mee krijgen, maar pas na een voorafbepaalde termijn (bv. 30 dagen) betalen. Het openstaande bedrag van klanten zal geboekt worden onder handelsvorderingen.

Het geld dat een onderneming ter beschikking heeft op de bankrekening (zowel zicht- als spaarrekening), maar ook in kas, zal ondergebracht worden bij de liquide middelen.

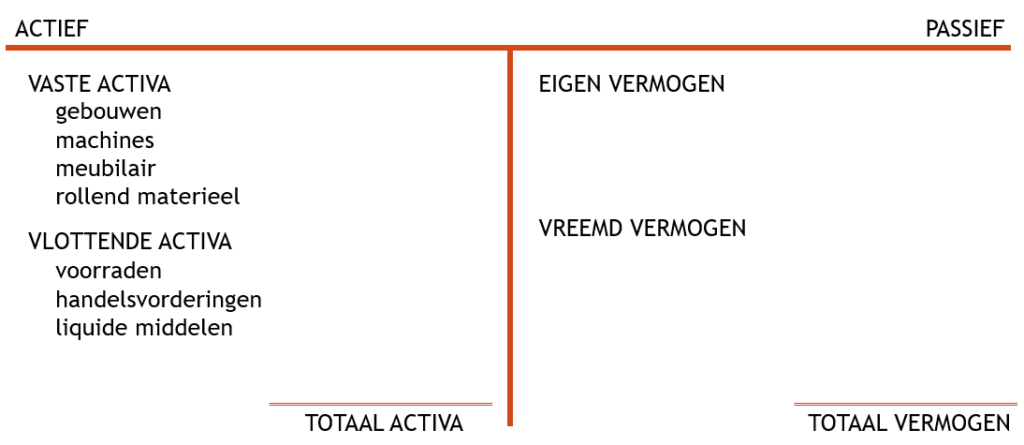

De vaste activa en vlottende activa vormen samen het totaal activa van de onderneming. Dit staat dus voor de totale bezittingen van een onderneming.

Ook bij de opstelling van het actief is een bepaalde logica gevolgd. Hoe hoger een bepaalde post verschijnt op de actiefzijde, hoe minder liquide een bezitting is. Een gebouw wordt aangekocht en zal nadien voor vele jaren in de onderneming aanwezig zijn. Hoe lager een bepaalde post verschijnt op de actiefzijde, hoe meer liquide een bezitting is. Een voorraad zal zo snel mogelijk worden verkocht, maar alles hangt af van de soort onderneming. Zo zal een fruithandelaar kiezen om zijn voorraad op enkele dagen te verkopen. Maar een computerzaak kan wel iets langer doen met zijn voorraad. Het geld op de bankrekening zal snel veranderen (door inkomende en uitgaande transacties).

De actiefzijde van de balans wordt opgebouwd volgens een stijgende graad van liquiditeit.

De balans

De volledige balans bestaat dus uit een actief en passief gedeelte. Hiermee worden de bezittingen tegenover het vermogen geplaatst. Het vermogen omvat dus alles wat van geld in de onderneming wordt gebracht, zowel extern als intern. Met dit geld worden de bezittingen van de onderneming aangekocht. Het totaal bedrag van het vermogen komt dus overeen met het totaal bedrag van de bezittingen.

Dit leidt dus tot de basisgelijkheid in de balans: ACTIEF = PASSIEF.