OV1 – Conjunctuur

Hoe kunnen we de economische bewegingen voorspellen, volgen en meten?

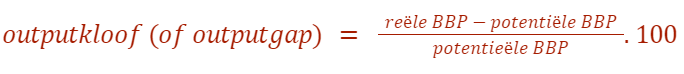

Outputkloof

Het begrip bbp is al vaker de revue gepasseerd. We hebben het gehad over het nominale en reële bbp. Het nominale bbp geeft de evolutie van het bbp in lopende prijzen weer. Hierin zit nog steeds de invloed van inflatie (of deflatie) vervat. Het reële bbp geeft de evolutie van het bbp in vaste prijzen weer, dus zonder invloed van inflatie (of deflatie).

Het reële bbp is daarom ook meteen een snelle indicator van de economische activiteit. Wanneer we het reële bbp afmeten tegenover het potentiële bbp, kunnen we afleiden of de economie in onder- of overbesteding gaat.

Het potentiële bbp is de waarde van alle geproduceerde goederen van een land in één jaar tijd bij een normale bezetting. De normale bezetting kan gezien worden als de normale inzet van arbeidspotentieel en de normale bezetting van de kapitaalgoederen. Gaat een land in overbesteding, zal er meer van het arbeidspotentieel gevraagd worden, dus zullen de werknemers overuren moeten presteren. De kapitaalgoederen (bv. machines) zullen meer dan normaal gebruikt worden. Het omgekeerde geldt bij onderbesteding.

We spreken van onderbesteding als het reële bbp kleiner is dan het potentiële bbp. Zo spreken we van overbesteding als het reële bbp groter is dan het potentiële bbp. We kunnen dat ook weergeven via de outputkloof (of outputgap).

Is de outputkloof negatief, dan betekent het ook dat het reële bbp kleiner is dan het potentiële bbp en dan is de economie in onderbesteding. Bij een positieve outputkloof, is de economie in overbesteding. Hoe groter het percentage (of hoe kleiner indien negatief), hoe meer (of hoe minder indien negatief) er gevraagd wordt van het arbeidspotentieel en de kapitaalgoederen. De outputkloof kan ook nul zijn, wat inhoudt dat er op dat moment een bestedingsevenwicht is.

Conjunctuurbewegingen

De conjunctuurbeweging is een golfbeweging op korte- en middellangetermijn die eigen is aan de economische activiteit: periodes van versnelling en vertraging van de groei van de economische activiteit volgen elkaar op. Sommige schommelingen worden echter veroorzaakt door voorspelbare seizoensbewegingen. Door gebruik te maken van seizoensgezuiverde gegevens kan de invloed van deze regelmatig terugkerende bewegingen op korte termijn uitgeschakeld worden.

Als de vertraging van de economische groei zich doorzet gedurende twee opeenvolgende kwartalen, spreken we van een recessie. Als die vertraging zich doorzet op langere termijn, hebben we het eerder over een depressie.

De economische activiteit maakt op- en neerwaartse bewegingen, wat gelijkstaat aan de afwisseling van hoog- en laagconjunctuur. Wat hierboven beschreven stond als overbesteding (reële bbp is groter dan potentiële bbp) komt overeen met een hoogconjunctuur. De economie leeft op en vraagt om meer activiteit. Dat heeft invloed op werkloosheid, inflatie en rente. De werkloosheid neemt af, want er wordt meer arbeid gevraagd. De vraag naar producten zal ook toenemen, waardoor de prijzen stijgen (inflatie). Door een toenemende activiteit zal de vraag naar geld ook stijgen, waardoor de rente zich mee aanpast naar boven.

Conjunctuurindicatoren

Een conjunctuurindicator gunt ons een blik op de economische activiteit. Zo’n indicator is een factor die een duidelijk verband vertoont met de economische activiteit, en die daarbovenop ook conjunctuurgevoelig is. Conjunctuurindicatoren kunnen we indelen volgens de enkelvoudige indicatoren, die enkel stoelen op een enkele economische factor (bv. werkloosheid), en de synthetische indicatoren, die een samenstelling zijn van verschillende factoren. Zo erkennen we de kwantitatieve synthetische indicatoren (bv. wereldhandel) en de klimaatindicatoren (bv. conjunctuurbarometer van de NBB).

Tegelijkertijd kunnen we de conjunctuurindicatoren ook indelen volgens het tijdstip van verandering. Zo zal het ondernemersvertrouwen voor lopen op de economische activiteit en benoemen we deze als een leading indicator. Als de indicator achterloopt op de economische activiteit, spreken we van een lagging indicator, waartoe werkloosheid behoort. Soms kan het ook zijn dat de indicator gelijk loopt met de economische activiteit (bv. reële bbp) en dan spreken we van een coincident indicator.

OV2 – Macro-economische modellen

Hoe leidt een onevenwicht uiteindelijk weer tot een langetermijnevenwicht?

AV-IA model

Aggregate vraag

De economische activiteit wordt geleid door 4 partijen: gezinnen, bedrijven, overheid en buitenland. Dat hebben we eerder besproken in thema 1. Samen vormen zij dan ook de aggregate vraag (AV).

AV = C + I + G + (X-M)

- C = consumptie van gezinnen

- I = investeringen van bedrijven

- G = besteding van overheid

- (X-M) = netto-export aan buitenland

De aggregate vraag omvat de reële economie, weergegeven door het reële bbp. In de theorie wordt het onderscheid gemaakt met de monetaire economie, waar geld de basis vormt. Toch staan beide kanten (reëel en monetair) met elkaar in verband, via het reële bbp, de inflatie en de reële rentevoet.

Verband tussen inflatie, reële rentevoet en reële bbp

Inflatie en de reële rentevoet verhouden zich volgens een positief verband. Wanneer de inflatie toeneemt door een toegenomen vraag (veronderstel een overbesteding), zal de centrale bank overgaan tot een verhoging van de reële rentevoet om zo de economie af te remmen en de inflatie in te perken.

Inflatie en het reële bbp verhouden zich daarentegen volgens een negatief verband. Veronderstel opnieuw een stijgende inflatie. Dat zal een koopkrachtdaling tot gevolg hebben (opgelet: enkel indien het inkomen gelijk blijft). Er zal minder geconsumeerd worden, waardoor de aggregate vraag zal afnemen. De economische activiteit neemt af, wat zal weergegeven worden in een dalend reële bbp.

Net zoals inflatie en het reële bbp, hebben de reële rentevoet en het reële bbp een negatief verband. Als de reële rentevoet afneemt, zal de maatschappij minder geneigd zijn tot sparen, maar net meer tot lenen, waardoor er meer geld in de economie gepompt wordt. Er zullen meer goederen (consumptie en investeringen) gevraagd worden. Die toenemende economische activiteit wordt weergeven via een stijgend reële bbp.

Romer-Taylor model

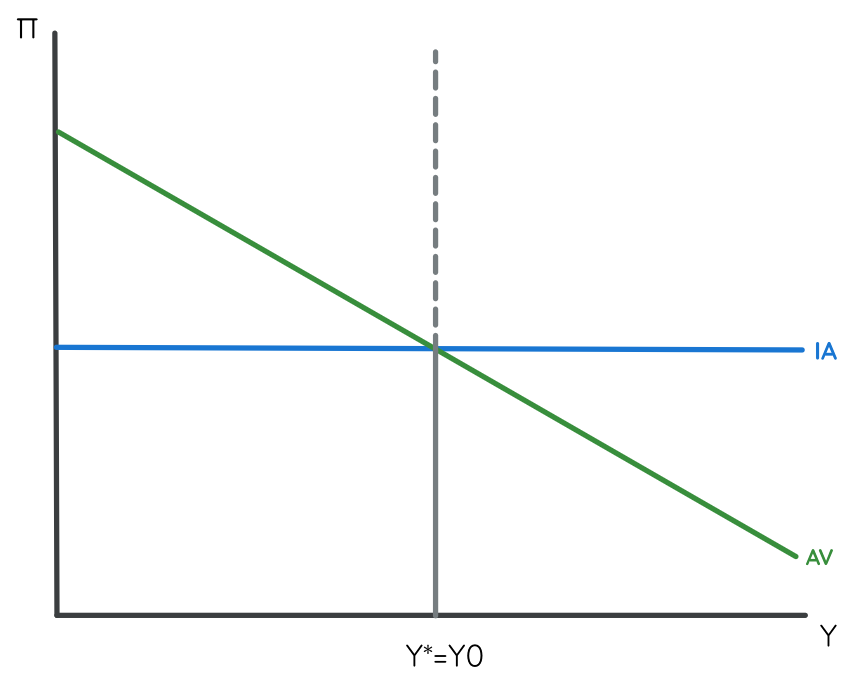

Het verband tussen inflatie en het reële bbp kan benaderd worden vanuit een economisch model. We plaatsen de inflatie op de verticale as en het reële bbp (weergegeven door de letter Y) op de horizontale as. Er bestaat een negatief verband tussen inflatie en het reële bbp, waardoor we ook nu de aggregate vraag volgens een dalend verloop kunnen tekenen. Een verschuiving van de AV-curve zal enkel plaatsvinden wanneer C, I, G of (X-M) veranderen. Door een verandering in inflatie zal er enkel een verschuiving plaatsvinden op de AV-curve. Op korte termijn behouden we een stabiele inflatie en tekenen we de inflatie-aanpassingscurve (IA-lijn) horizontaal. Zo komt het AV-IA diagram (volgens het Romer-Taylor model) tot stand.

In bovenstaande schets valt het evenwicht (snijpunt AV en IA) gelijk met het potentiële bbp (Y*). De economische activiteit (reële bbp) zit op hetzelfde peil als wat de economie aankan in de normale bezetting. Er is een bestedingsevenwicht. Dit vormt meteen ook het langetermijnevenwicht. Ongeacht wat er gebeurt in de economie, op lange termijn zal dit evenwicht steeds bereikt worden, al dan niet door tussenkomst van de overheid.

Twee gebeurtenissen kunnen het AV-IA diagram grondig in de war sturen: een vraagschok en een prijsschok. Bij een vraagschok ervaart de economie een plotse gebeurtenis die de aggregate vraag doet toenemen of afnemen. Dat zorgt op korte termijn voor een onder- of overbesteding. Deze onder- of overbesteding zal een effect hebben op de IA-curve, waardoor het reële bbp weer richting het potentiële bbp geduwd wordt. Ook bij een prijsschok zal iets gelijkaardigs gebeuren. Bij een prijsschok zal er een plotse verandering van de inflatie plaatsvinden. Die verandering duwt de economie opnieuw op korte termijn richting een onder- of overbesteding. Het reële bbp zal opnieuw richting het potentiële bbp bewegen doordat de IA-lijn zich automatisch weer aanpast.

Overheidsbeleid

De grootste tegenstelling tussen de keynesianen en de monetaristen vinden we in het standpunt om overheidstussenkomst te faciliteren. Volgens de monetaristen kan de overheid best enkel tussenkomen op vlak van geldhoeveelheid. De monetaristen, onder invloed van Milton Friedman, pleiten voor een vrije markt, waar de overheid enkel bijstuurt wanneer het nodig is, via de centrale banken. De keynesianen, onder invloed van John M. Keynes, kennen een grotere rol toe aan de overheid, die met een budgettair beleid de economie kan beïnvloeden.

Budgettair beleid

Een budgettair beleid bestaat er in de belastingen en/of de overheidsuitgaven aan te passen. Wanneer de overheid kiest voor een expansief budgettair beleid, zal ze de belastingen verlagen en/of de overheidsuitgaven verhogen. Daardoor zal de aggregate vraag toenemen en kan de economie uit een laagconjunctuur gehaald worden. Dit expansief budgettair beleid kan ook gekozen worden om de inflatie te verhogen, wanneer ze te laag zou staan. Een andere reden kan zijn om de werkloosheid te bestrijden. De verhoogde inflatie is dan een negatief neveneffect. Een restrictief werkt andersom en zal tot uitvoering komen door de belastingen te verhogen en/of de overheidsuitgaven te verlagen.

De overheid krijgt op jaarbasis heel wat ontvangsten binnen. De overheidsontvangsten kunnen opgedeeld worden in fiscale en parafiscale ontvangsten. Om tot een resultaat (het primair saldo) te komen, moeten we eerst nog de overheidsuitgaven aftrekken van de ontvangsten. Binnen de overheidsuitgaven kunnen we overheidsconsumptie, overheidsinvesteringen en transferten aan gezinnen, bedrijven en buitenland onderscheiden.

Na aftrek van de primaire overheidsuitgaven komen we tot het primair saldo. Dat geeft een eerste indicatie van de balans van de overheid. Een positief primair saldo betekent dat de overheid meer ontvangsten heeft binnengehaald dan er uitgaven hebben plaatsgevonden. De rentelasten, die de overheid betaalt op haar uitstaande schuld, moeten ook nog in rekening gebracht worden. Wanneer we de rentelasten verminderen van het primair saldo, komen we uit bij het financieringssaldo. Is dit een negatief saldo, zal de overheid op zoek moeten gaan naar financiering om de balans terug in evenwicht te brengen.

Monetair beleid

Een monetair beleid gaat uit van een centrale bank. In de Europese Unie heeft de Europese Centrale Bank één hoofddoelstelling: prijsstabiliteit handhaven. Ze doet dat via een economische en monetaire analyse. Aangezien de centrale bank geen rechtstreekse invloed heeft op de prijzen, een beperkte invloed op de geldhoeveelheid, zal ze zich focussen op de rentevoeten, waar ze via de beleidsrente een significante impact op heeft. Dat doet ze via de monetaire beleidsinstrumenten (rentetarieven, forward guidance, aankopen van activa, herfinancieringstransacties). Meer weten over de monetaire beleidsinstrumenten? Klik dan hier.

Ze kan een expansief monetair beleid voeren, waar de rente wordt verlaagd en/of de geldhoeveelheid wordt verhoogd. In beide gevallen wordt hiermee de economie gestimuleerd, want er is meer ruimte om te consumeren en investeren. De aggregate vraag zal toenemen. Dit kan opnieuw een oplossing zijn voor een periode van onderbesteding, of wanneer de inflatie te laag is, of de werkloosheid te hoog is. Een restrictief monetair beleid kent een omgekeerde werking, waarbij de rente wordt verhoogd en/of de geldhoeveelheid wordt verlaagd.

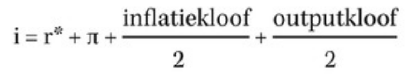

Voor de renteregel van Taylor komen we terug op het verband tussen inflatie, de reële rentevoet en het reële bbp. De renteregel van Taylor komt tot een optimale nominale rentevoet die leidt tot een langetermijnevenwicht bij de gewenste inflatie. We kunnen dus, volgens onderstaande formule, berekenen welke rentevoet nodig is om in het AV-IA diagram een langetermijnevenwicht te bereiken tegen het gewenste inflatiepeil.

IS-LM model

Het IS-LM model is een macro-economisch model dat de geldmarkt en de goederen- en dienstenmarkt combineert. Het gebruikt de rente en de productiehoeveelheid voor de goederen- en dienstenmarkt en de geldhoeveelheid (zowel geldvraag als geldaanbod) voor de geldmarkt. Het snijpunt tussen tussen de IS-curve en de LM-curve is het algemeen evenwicht.

Donutmodel