OV1 – Geldmarkt

Welke rol kan geld spelen?

Wanneer we het over geld hebben, denken we meteen aan bankbiljetten en munten. Deze vallen onder de noemer ‘geld’ omdat ze algemeen aanvaard zijn als waarde en ook onmiddellijk beschikbaar zijn om voor betalingsdoeleinden te worden gebruikt.

Geld dat in handen is van het publiek (muntstukken en bankbiljetten) wordt chartaal of publiek geld genoemd. We spreken soms ook van centralebankgeld. Maar muntstukken en bankbiljetten kunnen ook aan de bank in bewaring gegeven worden en op een rekening (zichtdeposito) geplaatst worden. Met die rekening kunnen dan ook geldtransacties verricht worden. Van zodra dat het geld elektronisch wordt bewaard, spreken we van giraal of privaat geld. Giraal geld is geld dat meteen opvraagbaar is bij de financiële instellingen voor transactiedoeleinden.

Soorten

Geld heeft doorheen de jaren verschillende vormen aangenomen. Vroeger was geld gewoonlijk goederengeld, iets dat gemaakt was en een bepaalde marktwaarde had. Nadien zien we dat verschuiven naar representatief geld. Dat zijn bv. bankbiljetten die tegen een bepaalde hoeveelheid goud kunnen worden omgeruild. Tegenwoordig werken we niet meer op die manier. Geld dat nu in omloop is, is tot wettig betaalmiddel verklaard en wordt uitgegeven door een centrale bank, in ons geval de Europese Centrale Bank. Het is niet meer inwisselbaar tegen een bepaalde hoeveelheid goud. Het geld in omloop heeft geen intrinsieke waarde, maar het wordt toch aanvaard om zaken mee te kopen. Er wordt dan ook verwacht van de centrale bank dat ze de waarde van het geld in omloop stabiel zal houden.

Functies

Geld heeft niet alleen een evolutie doorgemaakt op vlak van vorm, maar ook op vlak van functie. We kunnen drie functies onderscheiden. Het dient als ruilmiddel, als waardeopslag en als rekeneenheid.

Om terug te grijpen naar de functie van ruilmiddel, is het makkelijker om het begrip ‘ruileconomie’ te gebruiken. Oorspronkelijk werden het ene goed geruild voor een ander goed. Zo kon een bakker 10 broden aanbieden om in ruil 3 kippen te krijgen. Om de ruilhandel makkelijker te maken, werd een tussenstation gecreëerd, nl. geld. De bakker kon dan zijn 10 broden omruilen voor geld, en dat geld dan weer gebruiken om 3 kippen te kopen. Dat lijkt de transacties moeilijker te maken, maar dat zorgde er wel voor dat er één centraal middel werd gecreëerd waarmee verschillende zaken konden aangekocht worden. Enige voorwaarde was wel dat het geld algemeen aanvaard werd als ruilmiddel.

Geld kan ook als waardeopslag dienen. Zo kan die bakker zijn 10 broden omruilen voor geld (bv. 1 muntstuk), maar op een later tijdstip de 3 kippen kopen. De verkoop en aankoop moeten niet samenvallen. Als het middel dat gebruikt wordt als geld voor langere tijd zijn waarde behoudt, kan het ook voor een langere periode bijgehouden worden.

De functie van rekeneenheid is ook belangrijk om te vermelden. Door de ruilverhouding tussen goederen (10 broden = 3 kippen = 1 muntstuk) te bepalen, wordt de relatieve prijs of ruilvoet berekend. Als we dit overhevelen naar de werkelijke economie, dan zou voor elk goed een ruilvoet moeten bestaan tegenover elk ander goed. Dat maakt het geheel wel heel complex. Daarom kan geopteerd worden om één van de goederen als rekeneenheid te gebruiken en alle andere goederen in termen van dat ene goed uit te drukken. Zo zal in ons voorbeeld 1 brood evenveel zijn als 0,10 muntstukken. En 1 kip is dan 1/3 muntstuk. Dat maakt ook, doordat we nu in de huidige Europese Unie met één munteenheid werken, dat er meer transparantie en betrouwbaarheid van de markt is.

De Europese Centrale bank onderzoekt of het mogelijk is om met een digitale euro te starten. Dat is publiek geld, maar in elektronische vorm. Het zou dan gaan om een soort van giraal geld dat toch gegarandeerd en gedekt is door de centrale bank. De centrale bank onderzoekt dit om tegemoet te komen aan de vraag naar veilig en betrouwbaar elektronisch betalen.

EXTRA: Wat is bitcoin? Beluister de podcast ‘Bitcoin en al‘.

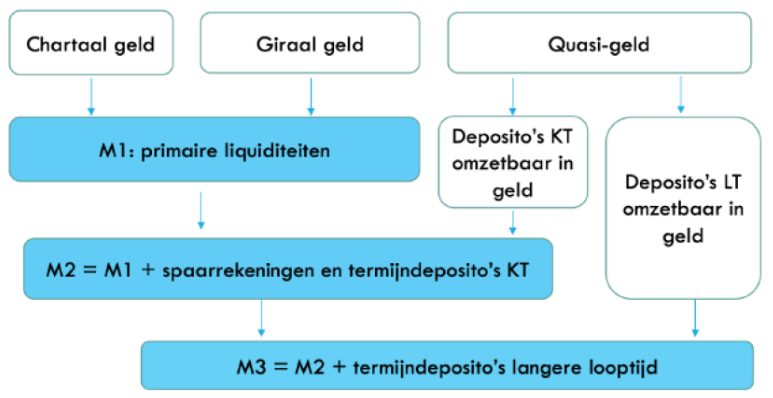

Monetaire aggregaten

OV2 – Geldhoeveelheid en geldschepping

Hoe kan de geldhoeveelheid vergroot worden?

Chartale geldschepping

Naarmate de handel zich ontwikkelde, werd goud – meestal in de vorm van gouden munten – in bewaring gegeven bij de typische handelaar in goud: de goudsmid. Wie goud deponeerde, kreeg een bewijsbriefje of schuldbekentenis waarop stond dat de houder het gedeponeerde goud altijd kon opvragen. Stilaan ontstond de gewoonte niet langer goud te gebruiken bij betalingen, maar wel de schuldbekentenissen van de goudsmid. Die schuldbekentenissen vormden de eerste bankbriefjes. Vooralsnog was er geen creatie van bijkomend geld. De bankbriefjes circuleerden in de plaats van het goudgeld. Er was dus louter een substitutie van één soort geld, goud, door een ander soort geld, bankbriefjes. De goudsmid fungeert hier als kassier.

Geleidelijk kwam de goudsmid tot de bevinding dat het goud slechts in beperkte mate werd opgevraagd. Hij hoefde dus niet de gehele hoeveelheid goud, die bij hem in bewaring was gegeven, aan te houden om aan de opvragingen te voldoen. Door leningen toe te staan, kon de goudsmid intresten verdienen. Daarom ging hij ertoe over een deel van het goud, dat hij in bewaring had, uit te lenen. De goudsmid werd zo een bankier: hij leende de bij hem gedeponeerde middelen opnieuw uit. De goudsmid neemt de rol van bankier aan.

De goudsmeden moesten er wel voor zorgen dat de inwisselbaarheid van de schuldbekentenissen altijd gevrijwaard bleef. Om aan de opvragingen van goud te voldoen, moesten ze dus een deel van het goud in kas houden. Het percentage van het in bewaring gegeven goud, dat een goudsmid daartoe in kas hield, noemen we de dekkingscoëfficiënt of de (kas)reservecoëfficiënt.

Het is duidelijk dat de goudsmid een betrouwbaar persoon moest zijn. Het hele systeem staat of valt met het vertrouwen in zijn persoon.

Girale geldschepping

De oplossing voor het vertrouwen kan zijn om de uitgifte van de bankbiljetten (en munten) toe te wijzen aan één centrale bank. Wanneer zij de financiële instellingen aansturen om ook met geld op deposito’s te werken, spreken we van girale geldschepping.

Het girale geldscheppingsproces werkt analoog met het chartale geldscheppingsproces. Er wordt geld gedeponeerd bij een financiële instelling op een zichtdeposito. Een deel van het geld wordt vastgehouden bij de financiële instelling als veiligheidsmarge (= kasreserve), zodat, wanneer de klant terug om zijn geld vraagt, de bank dit ook kan voorzien. Het ander deel kan gebruikt worden om geld uit te lenen aan andere klanten.

Via de geldbasismultiplicator kan je berekenen wat de maximale girale geldschepping is.

- M = geld in omloop (chartaal & giraal)

- MB = geldbasis

- CP = chartaal geld

- D = giraal geld

- r = kasreservecoëfficiënt

OV3 – Kapitaalmarkt

Hoe kan je beleggen op de kapitaalmarkt?

Aandelenmarkt

Een aandeel is een bewijs van eigenaarschap van een onderneming. Met het aankopen van een aandeel koopt de aandeelhouder ook een deel van de onderneming. Het kapitaal van een onderneming wordt opgedeeld in kleine pakketjes die kunnen verhandeld worden op de beurs. Het levert stemrecht op in de onderneming. De macht die eraan verbonden is, hangt af van het aandelenpakket in de portefeuille. Met tien aandelen op een totaal van 500 aandelen zal de aandeelhouder slechts 2% in handen hebben, waarmee geen doorslag in beslissingen kan gegeven worden.

Een aandeel geeft recht op een dividend of een winstdeelname. Dat is een vergoeding van het ingebrachte kapitaal. Dat dividend is niet zeker en hangt af van het resultaat van de onderneming. Een aandeelhouder kan ook een tweede keer winst maken op zijn aandeel, door het aandeel te verkopen. Dat gebeurt dan natuurlijk wel best op een moment dat de aandelenkoers hoger staan dan wanneer het aandeel werd aangekocht. De aandelenmarkt is onderhevig aan permanente schommelingen, dus het in de gaten houden van de markt is een must.

We onderscheiden beursgenoteerde aandelen en niet-beursgenoteerde aandelen. Die laatste zijn aandelen die rechtstreeks bij de onderneming zelf gekocht moeten worden, aangezien ze niet aangeboden worden op de beurs. Daardoor zal de koers ook eerder vast liggen. Beursgenoteerde aandelen kan bijvoorbeeld aankopen op Euronext, NYSE en NASDAQ. Een beurs is een plaats waar kopers en verkopers van aandelen elkaar vinden. Worden de aandelen rechtstreeks van de onderneming gekocht, dus niet via de beurs, spreken we van de primaire markt. Als de aandelen overgekocht worden van een bestaande aandeelhouders, dan zal dat via de beurs gebeuren, en spreken we van de secundaire markt.

Aandelen kopen en verkopen kan via een bank, een beursvennootschap op een online makelaar. De koper of verkoper plaatst een order zonder limiet, een limietorder of een ‘stop loss’ order. Bij een order zonder limiet koop of verkoop je een aandelen tegen de marktwaarde, nl. de beurskoers op dat moment. Een limietorder legt voorwaarden op aan de koop of verkoop. Er kan een bepaalde grenswaarde worden ingesteld. Bij een ‘stop loss’ order probeer je het verlies te beperken door aan te geven vanaf welke waarde het aandeel mag verkocht worden.

Bij elke transactie op de beurs zijn kosten verbonden. Bij aankopen op de secundaire markt moet 0,35% per transactie betaald worden. Voor aankopen op de primaire markt is geen beurstaks verschuldigd. Daarbovenop komt ook nog een makelaars- en bewaarloon. Als de aandeelhouder een dividend ontvangt, zal ook daar nog een belasting (roerende voorheffing) op moeten betaald worden van 30%.

De prijs of de koers van een aandeel wordt bepaald via de markt van vraag en aanbod. Daarnaast zijn er nog interne (koersgevoelige informatie vanuit de onderneming) en externe invloeden.

Obligatiemarkt

Een obligatie is een schuldbewijs, uitgegeven door een onderneming of overheid. Bij een onderneming spreken we over een bedrijfsobligatie, bij de overheid over een staatsobligatie of staatsbon. Wanneer een onderneming of de overheid geld nodig heeft, kan ze dat geld zoeken bij het grote publiek door een obligatielening uit te schrijven. Iedereen kan dan intekenen op die obligatielening tegen nominale waarde. Als een onderneming 1 000 000 EUR nodig heeft, kan ze obligaties in schijven van bijvoorbeeld 10 000 EUR aanbieden. Die 10 000 EUR is dan de nominale waarde van de obligatie.

Ook hier maken we onderscheid tussen de primaire markt (rechtstreeks van de onderneming of de overheid) en de secundaire markt (via de beurs).

De prijzen van obligaties worden op de primaire markt bepaald tegen ongeveer de nominale waarde. Op de secundaire markt worden obligaties tegen beurswaarde verhandeld. Die is afhankelijk van de financiële toestand van de onderneming of overheid en van de evolutie van de marktrente. Het feit dat de beurswaarde kan schommelen, betekent dat ze kan en zal afwijken van de nominale waarde. De prijs waartegen de obligatie op de beurs verhandeld wordt, is de uitgifteprijs. Het verschil met de nominale waarde wordt de uitgiftepremie genoemd.

Bij het kopen en verkopen van obligaties zijn kosten verbonden. Bij aankopen op de secundaire markt moet 0,12% per transactie betaald worden. Voor aankopen op de primaire markt is geen beurstaks verschuldigd. Daarbovenop komt ook nog een makelaars- en bewaarloon. De obligatiehouder krijgt na afloop van de looptijd het ingelegde geld terug, samen met een vergoeding (intrest). Op die vergoeding zal de obligatiehouder nog een belasting (roerende voorheffing) moeten betalen van 30%.